尹青青 并购菁英汇

关于并购基金银行参与的模式分析

近两年来,上市公司+PE模式运作的并购基金大行其道,并且在资本市场得到投资者的广泛认可。由PE机构利用其在非上市公司广泛的标的资源以及投行的资产整合能力作为财务顾问,上市公司或其控股股东发挥其在行业中的地位及资源优势,共同组建并购基金。在实际操作中,上市公司或其控股股东通常只认缴小比例的基金份额,其余大部分的并购基金,需要PE机构在市场募集。所以,银行由于其资金优势成为上市公司与PE合作中重要的一环。总体来说,银行和上市公司并购基金的合作,主要是资金的提供方,按照银行参与的深度和提供资金性质,可粗略分为债权性融资和股权性融资。

一、债权性融资

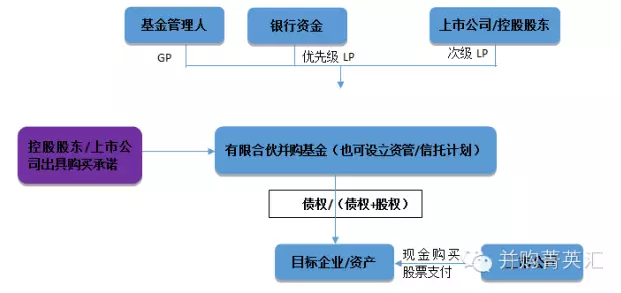

1、交易结构

(1)银行(一般通过指定的SPV作为通道)作为优先级的LP,上市公司/控股股东作为劣后级LP,共同出资设立并购基金;

(2)对于这类型的债权性融资,银行的出资没有严格意义上的1比2或者是1比3的杠杆比率限制,而着重于对回购方可以承担的债权性融资金额、并购基金控股的标的物人价值综合判断,从而确定银行LP的出资金额;

(3)上市公司/控股股东,在并购基金设立时,通过董事会/股东会决议,承诺回购并购基金持有的标的股权,或者有限合伙人的LP份额,并按照规定公告;

(4)并购基金出资收购被并购企业;

(5)通常会与被并购标的原股东签订业绩对赌协议;

(6)被并购企业规范运行一段时间后,由上市公司以现金/股票支付的方式,将目标企业注入上市公司。

2、债权性融资模式操作中存在的问题

(1)上市公司/控股股东承诺回购,但是银行作为融资方,需要严格考察公司的回购实力,一般公司的信用融资额度,都不能满足并购基金大额并购资金的需求;

(2)当公司信用回购的实力不足时,银行往往会要求大股东作股票质押或者是做股东托管并且承诺不对外质押,在一定条件满足的时候,作为保证LP份额回购的担保;

(3)虽然是债权性的融资,但银行一般还是会要求,在对并购基金拟投资的标的,有一票否决权,在并购基金上有管理的权限,包括对单个项目进行单个审批;在债权性融资的模式下,银行的审批偏于形式,即标的不是严重的瑕疵,都可以被银行认可;

(4)关于管理人的问题:以有限合伙形式运行时,银行会希望可以做GP,或者至少也是双GP的角色,主要是出于对并购基金整体资金运用、对外举债、投资决策等进行风险的把控。但一般的投资机构/并购基金实际上的管理人,不愿意把管理的决策权让渡给银行。在对银行优先级LP的份额有足额保障的时候,银行也可放弃管理权。

3、融资成本

债权性的融资成本,1年,2年,3年期限的融资成本,大概在7.5%-8%;8%-8.5%,8.5%-9%的水平,根据不同的资金来源有所不同。

但是,银行的报价一般是按季付息的利率,因为银行支付给资金来源方一般是按季付息的。所以如果客户要求到期一次付息,以3年期限为例,要达到银行的期望利率水平并且至少按年付息,则需要超募一笔资金作为利息支付的备用金,那么总体的融资实际利率,就会提高到10%左右。

二、股权性融资

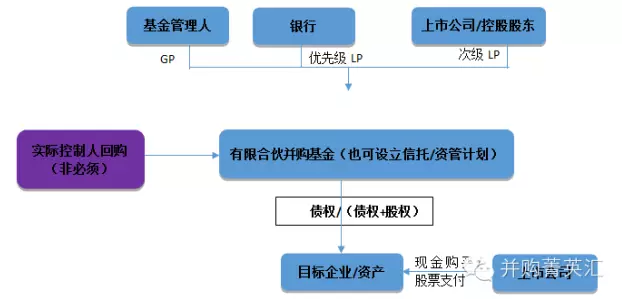

1、交易结构

(1)银行(一般通过指定的SPV代持)作为优先级的LP,上市公司/控股股东作为劣后级LP,共同出资设立并购基金;

(2)投资类项目,杠杆比率一般不超过1比3;

(3)上市公司/控股股东,不必对LP份额或者是并购基金收购的标的出具回购/差额补足的承诺;

(4)实际控制人对并购基金/优先级LP出具回购承诺,并且分享部分LP的浮动收益(这一条不是必须);

(5)由于该项目没有回购方,或者回购方没有实质上的负债和回购能力,所以对于银行端来说,这种是投资类的业务,即银行出资金直接去投资拟并购的标的,最终可以通过注入上市公司退出,也可以通过其他的方式出售被并购企业的股权;

(6)银行要求做GP,或者至少是双GP的角色,即深入参与到投资决策和后续管理之中;

(7)并购基金出资收购被并购企业;

(8)通常会要求与被并购企业原股东签订业绩对赌协议;

(9)被并购企业运行一段时间后,由上市公司以现金/股票支付的方式,将目标企业注入上市公司;或者通过IPO、新三板、被其他基金并购等方式退出。

2、投资性融资模式操作中存在的问题

(1)由于是投资类业务,所以银行对于在并购基金中的管理权十分看重,即所有的投资项目,都需要经过银行的审核才可以进行投资;

(2)项目的时间要求和银行的审批效率的问题,单个项目银行一般需要1个月的时间进行内部审批;

(3)银行对于投资项目的判断标准和实际上基金管理的判断标准,不一定完全一致。

3、融资成本的问题

一般是固定收益(同债权性融资)再加上后端的浮动收益,一般在20%以上。具体要根据项目的杠杆比率、被投资标的价值、回购方实力等来决定。如实际控制人承诺回购,可以分配部分浮动收益给实际控制人;如银行杠杆比例较低,则可以降低浮动收益的比例。

三、总结

综上所述,上市公司并购基金或者政府平台主导的产业基金,是目前各大银行正在大力开拓的业务。银行选择项目的标准:

第一,大型的上市公司/控股股东作为融资方,或者是大型的被并购标的。即,大型的上市公司/控股股东可以作为强有力的回购保证方,符合银行的风险控制要求,同时也需要大体量的银行资金参与到并购中去;

第二,被并购标的规模较大,PE机构通过普通的资金募集效率较低而且风险太过集中,则可以与银行一起就单个项目进行评审,共同决策,共同投资。对于由上市公司(回购实力较弱)出劣后,投资顾问操盘,并且有一批几千万交易金额的被并购标的,相较于银行资金,更好的资金解决方案还是社会募集,避免在单个小金额的被并购项目上,受到银行的太多限制。

另外,银行与顶尖PE共同设立并购基金,共同投资拟上市公司模式;银行夹层出资模式;股权+债权等变幻模式等,也都是并购基金模式的变形。每一单项目都会根据合作各方不同的需求,设计不同的融资结构和退出方案。

<<返回列表页CopyRight @ 2002--2014 北京昱成投资管理有限公司 京ICP备16010010号-1