文:梧桐安量

“宝万大战”引发了众多上市公司对恶意收购的担忧,针对恶意收购,越来越多上市公司修改章程限制外来收购,“章程之战”愈演愈烈!

监管部门对于相关上市公司章程的修订,无一例外,都提出了监管问询,而公司在回复中,都表示章程修改“未违反法律法规的禁止性规定”。

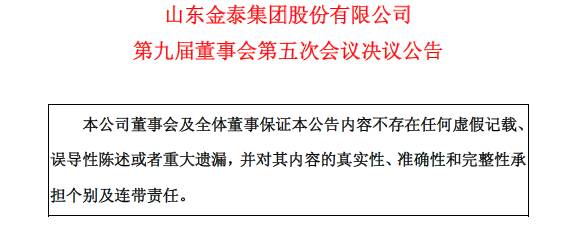

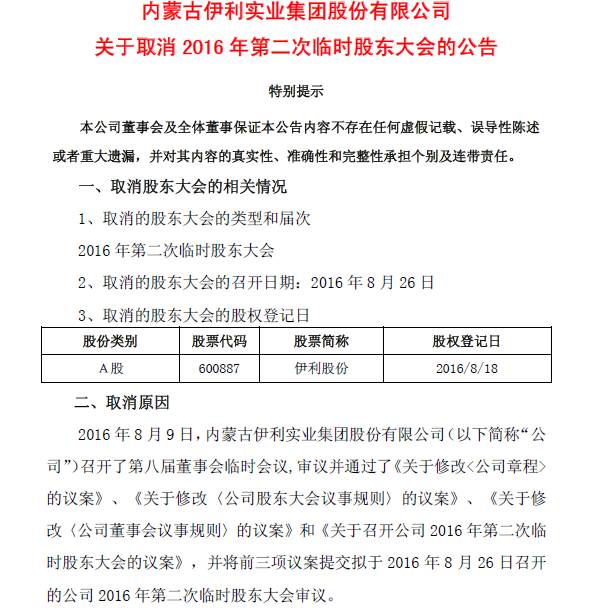

但在8月20日,山东金泰发布公告表示,对其前期提出的章程修订案进行了调整,仅保留“有召集权和提案权股东需满足连续持股270日以上”的一项要求,对其他条款的修改均被取消。同一天,伊利股份也发布公告称,经公司董事会慎重考虑,决定对修改公司章程等议案进一步完善。因时间原因,董事会决定取消原定于 2016 年 8 月 26 日召开的公司 2016 年第二次临时股东大会,待董事会对以上议案进一步完善后再另行提交公司股东大会审议。

上述两个案例,可以看出,在监管部门不断地问询、约谈之下,上市公司章程修改似乎遇到了阻力,各种反恶意收购条款大部分被抛弃。虽然证监会尚无明文规定限制公司修改章程,增加反收购条款,但从个别的案例已经可以看出,监管部门对上市公司修订章程应对反收购并不支持!

证监会的态度趋严是意料之中的事情,“如果只是公司合理自治,可能不会有这么多争议,但现在很多条款都触碰了法律的底线。而且,上市公司可能给自身赋予了过多的权利,如果放任不管,收购的成本被不当抬高,会影响到收购制度的功能发挥。”有市场资深观察人士表示。

上市公司章程修改中那些条款存在争议呢?主要有以下几条:

▌ 一、公司自行定义“恶意收购”

在伊利股份修改章程的第192条规定:“恶意收购:是指在未经公司董事会同意的情况下通过收购或一致行动等方式取得公司 3%及以上股份或控制权的行为,或违反本章程第37条第5项的行为,或公司董事会决议认定的属于恶意收购的其他行为”。

自定义“恶意收购”概念,此举本身就不符合规定,董事会决议认定恶意收购,相关的标准、依据何在?存在争议,同时一旦公司章程赋予董事会自行认定“恶意收购”的权利,并规定董事会可不经股东大会审议,自行决定采取何种反收购措施,此举有架空股东大会之嫌,并存在侵犯中小股东权利的可能。

▌ 二、“驱鲨剂”条款,抬高行权门槛

抬高行权门槛是章程修改中涉及部分最多的,诸如:在章程中提高了《公司法》规定的股东行使“改选董监高提案权”、“自行召集股东大会权”所需的持股比例、持股时间要求。例如,要求股东连续持股时间为270日以上的、12个月以上的,甚至还有要求连续持股两年以上、且持股比例在15%以上的股东才有权提出改选提案;规定持有公司股份达到3%时,即触发披露义务,且披露期间不得继续买卖公司股票,此后,持股比例每增加或者减少3%,即触发报告或披露义务;收购者存在“36个月内被证监会或其派出机构处罚的情形或立案调查”、“未履行信披义务或所披露信息存在虚假记载、误导性陈述、重大遗漏”情况的,其所持有的公司股份不得行使表决权等等,涉及的条款很多,但目的都是抬高门槛,设置收购障碍,增加收购难度和成本。

而这些条款与现行的法律法规存在大量冲突,《公司法》第101条第2款规定,连续90日以上单独或者合计持有公司10%以上股份的股东可以自行召集和主持股东大会;第102条第2款规定,单独或者合计持有公司3%以上股份的股东,可以在股东大会召开十日前提出临时提案;《证券法》第86条规定的投资者持有上市公司已发行的股份达到5%时,应当自该事实发生之日起三日内,向证券监督管理机构、证券交易所作出书面报告,通知该上市公司,并予公告。

通过对比,不难发现,几乎每一条都存在争议,虽然提案权、召集权等条款为赋权性条款,但公司抬高行权门槛这种做法到底有没有效力,存在争议,而争议更大的“3%”还是“5%”的问题,由于涉及信息披露,其合法性的问题也是引发了激烈的讨论。

▌ 三、“保护条款”,“金色降落伞”条款

“保护条款”:限制董监高改选人数、任期或者决策程序。有的规定每年或每次改选时董监高可更换的比例,如:执行董事的更换不得超出全体执行董事的三分之一;有的对董监高的任职资格作出特别限制,如:要求执行董事的任职条件包括“在公司任职十年以上”。

“金色降落伞”条款:发生恶意收购时,公司董监高、核心技术人员等在任期尚未届满而任职终止时,不论其主动离任还是被动解职,公司都必须支付高额补偿金,如:在发生公司被恶意收购时,公司须一次性向董事、监事、高级管理人员按其在公司的上一年度应得税前全部薪酬和福利待遇总额的十倍支付现金经济补偿金。

上述两条款,是为了限制董监事的改选,增加了更换董事、高管的成本,对董监高的辞职进行高额补偿,最终目的仍是反收购。

“宝万之争”引发的“章程之战”,监管部门已是重点关注,对于近期屡屡触碰下限的反收购举动,上交所相关负责人明确表态,在关注“章程之战”时,监管的出发点,旨在平衡好发挥收购制度功能和保持公司治理稳定有序的关系,平衡好保护股东基本权利和维护公司整体利益的关系,平衡好对董监高的适度保护和防止不当利益输送的关系。具体关注上市公司是否存在限制投资者依法行使股东权利、是否涉及利益输送、其对“恶意收购”的自行界定是否违反公平原则等情形。

附:

CopyRight @ 2002--2014 北京昱成投资管理有限公司 京ICP备16010010号-1