一则行业文件的公布,引爆了锂电股的一次涨停潮。

5月8日,工信部发布了对锂电池行业的规范条件及公告管理办法(征求意见稿),其中指出要引导企业“减少单纯扩大产能”的项目,被称作做锂电行业的“供给侧改革”。

在新能源汽车产业的带动下,锂电产业链刚经历过一轮炸裂的周期演变。下游销售火爆,中游电池供不应求,上游“挟锂为王”,甚至出现了“整车企业为电池企业打工,电池企业为锂矿企业打工”的状况。

但这样的局面并未维持多久,随着锂矿-电池企业疯狂扩产,动力电池由“供不应求”转为“供过于求”,产能过剩愈演愈烈。

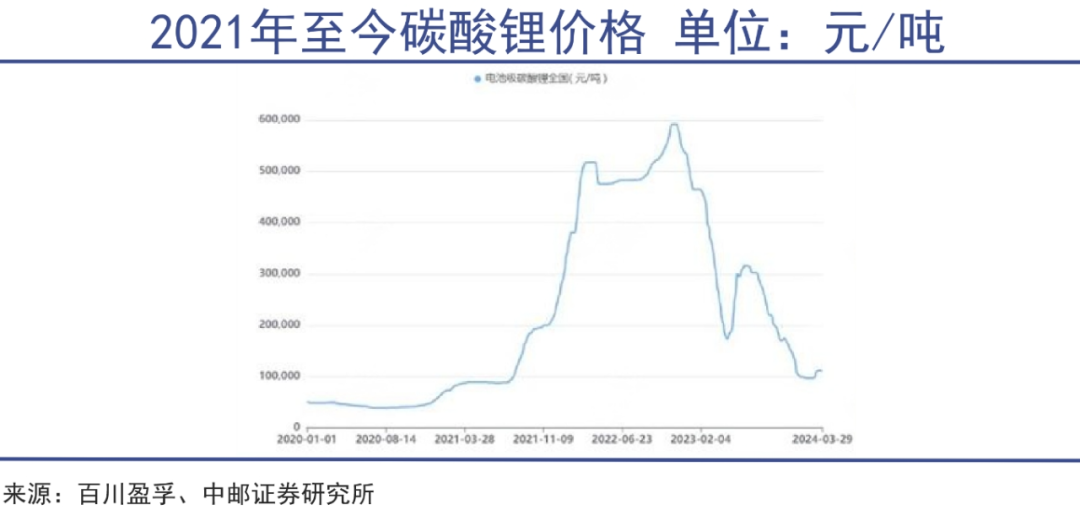

国内碳酸锂价格从60万/吨的历史高位,一路跌破9万元/吨关口,目前维持在11万元/吨左右,基本回到了2021年的水平。

周期行业的低谷要持续多久,通常都是很难判断的,但如今已经有人选择逆势加码。5月7日晚,锂矿龙头赣锋锂业计划25亿元加仓海外锂辉石矿项目,被外界看做是锂周期反转的一个迹象。

目前,许多机构预测2025年碳酸锂仍是现供大于求,价格回升要到2025年以后。但行业参与者——尤其是重要参与企业的决策,对于行业周期的判断其实更为重要。

当前海外多个锂矿项目宣布停产或减产,随着产能出清加速,行业脱离周期底部的时间节点似乎已经渐行渐近。周期会重复,但不会简单的重演。

逆势加码

行业头部企业大动作。

由于锂价急速下坠,今年一季度,锂矿企业从“小甜甜”变为“牛夫人”。

锂矿板块中的19家A股上市公司,其中有6家净利润亏损。天齐锂业因参股的智利化工矿业公司(SQM)陷入税务诉讼裁决,以及产品毛利大幅下降,一季度暴亏38.97亿元。赣锋锂业、盛新锂能也未能幸免,分别亏损4.39、1.44亿元。

但天齐锂业的业绩亏损并未影响赣锋锂业买矿的节奏。根据5月7日的公告,赣锋国际拟斥资3.427亿美元(约25亿元人民币)向Leo Lithium收购Mali Lithium剩余40%股权,以取得Goulamina锂辉石矿项目全部管理权。

Mali Lithium公司由Leo Lithium和赣锋国际合资成立,目的就是为了开发位于非洲马里南部的Goulamina锂辉石矿。该矿产拥有锂矿石2.11亿吨,推测氧化锂总量289万吨,折合碳酸锂当量约714万吨。

赣锋锂业曾两次合计增资2.03亿美元(约15亿元)买下了Mali Lithium 60%的股权,加上此次收购,预计耗资40亿元拿这一锂辉石矿项目100%所有权,可见赣锋锂业对于该项目的决心。

除此之外,今年以来,赣锋锂业还加强了与澳大利亚锂矿生产商Pilbara的合作;拟以不超过7000万美元认购阿根廷矿产勘探企业PGCO增发股份;与Pilbar签下大单,后者向赣锋锂业的锂辉石供应量从此前的16万吨/年增加到未来三年的31万吨/年。

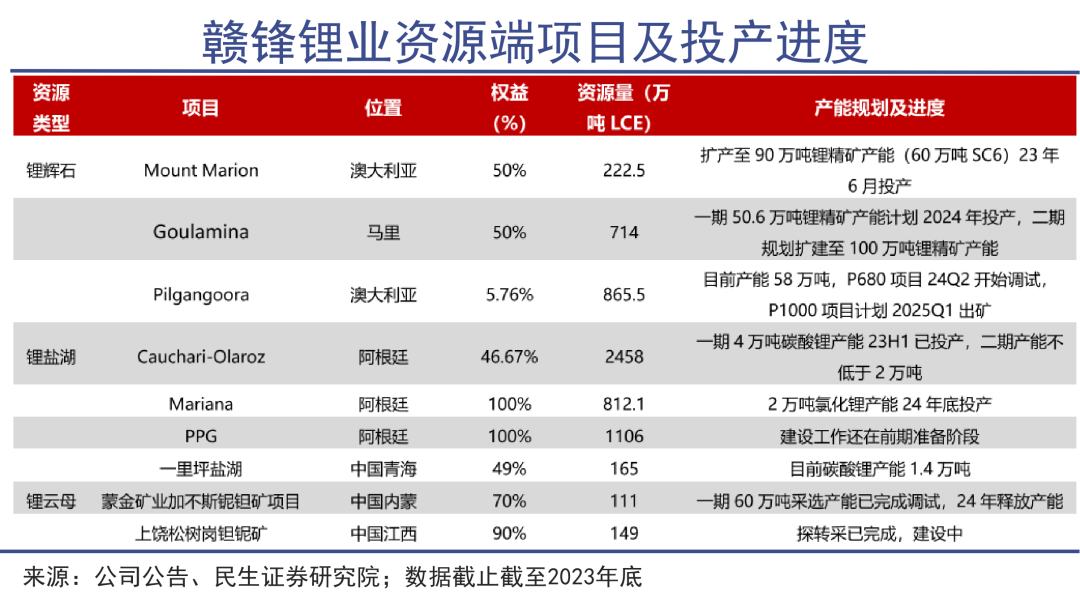

可以看出,行业低谷期的赣锋锂业试图继续夯实资源量,以拉开和竞争对手的距离。目前,公司拥有阿根廷盐湖锂资源、澳大利亚、马里、爱尔兰等地的锂辉石资源,以及墨西哥的锂黏土等资源,合计权益资源量4808万吨LCE(碳酸锂当量),仅次于SQM,排在世界第二。

另一方面,提升自有资源量,更有利于进行一体化生产,降低开发成本,加强抗波动风险的能力。

赣锋锂业是全球唯一同时拥有卤水提锂、矿石提锂和回收提锂的企业,贯穿上游开发、中游锂盐及金属锂冶炼、下游电池制造及回收的公司。

而且,强化股权比例,尤其是全资拥有,可以大幅提升资源保供能力,同时降低海外法律风险。

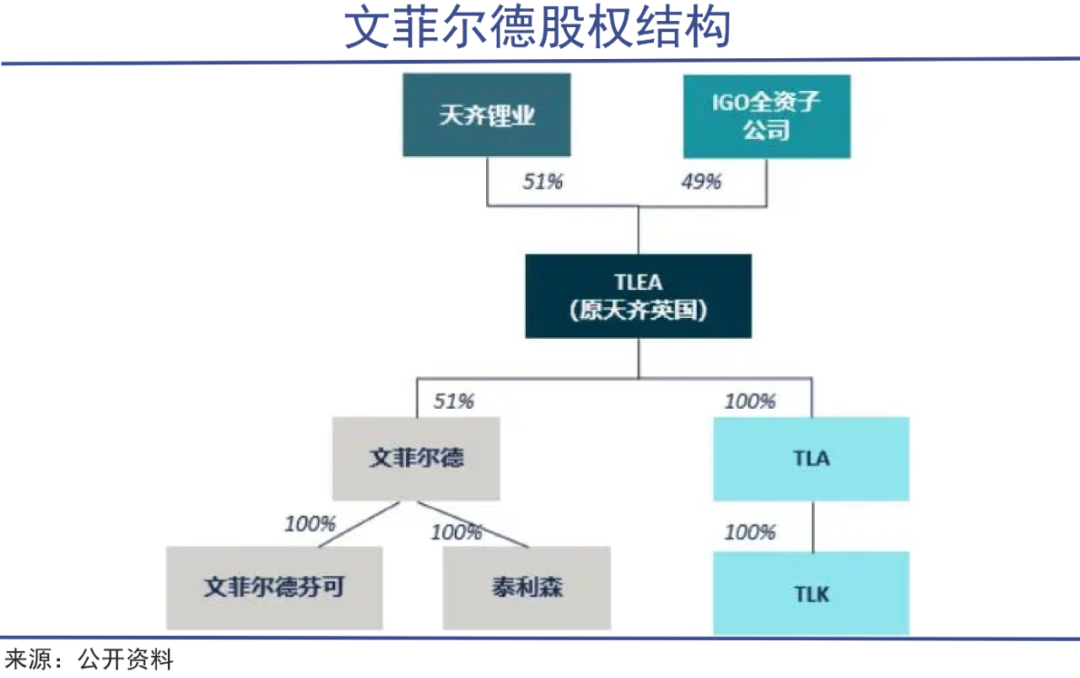

天齐锂业业绩波动如此剧烈,归因就在于海外两大矿产企业。一方面,天齐锂业虽拥有SQM 22.16%的股权,为其第二大股东,但仅通过参股享有股份增值和分红权,并无实控权。

天齐锂业不仅因为过往的税务问题大幅亏损,更有可能因SQM当前推进的“公私合营”计划,痛失全球最大盐湖阿塔卡马项目的收益,这对天齐锂业无疑是一个重大打击。

另一方面,收购的文菲尔德锂矿,因其按季度进行定价,导致原材料成本远超过产品售价,天齐锂业购进锂矿进行冶炼,但 “面粉比面包贵”导致冶炼环节的成本急速飙升,沦为海外子公司的打工仔。

这一切都和其对海外公司控制权不够有关,因此,赣锋锂业欲100%收购马里矿产,也是题中之义。

供需错配

供需是影响锂矿价格走势的基础。

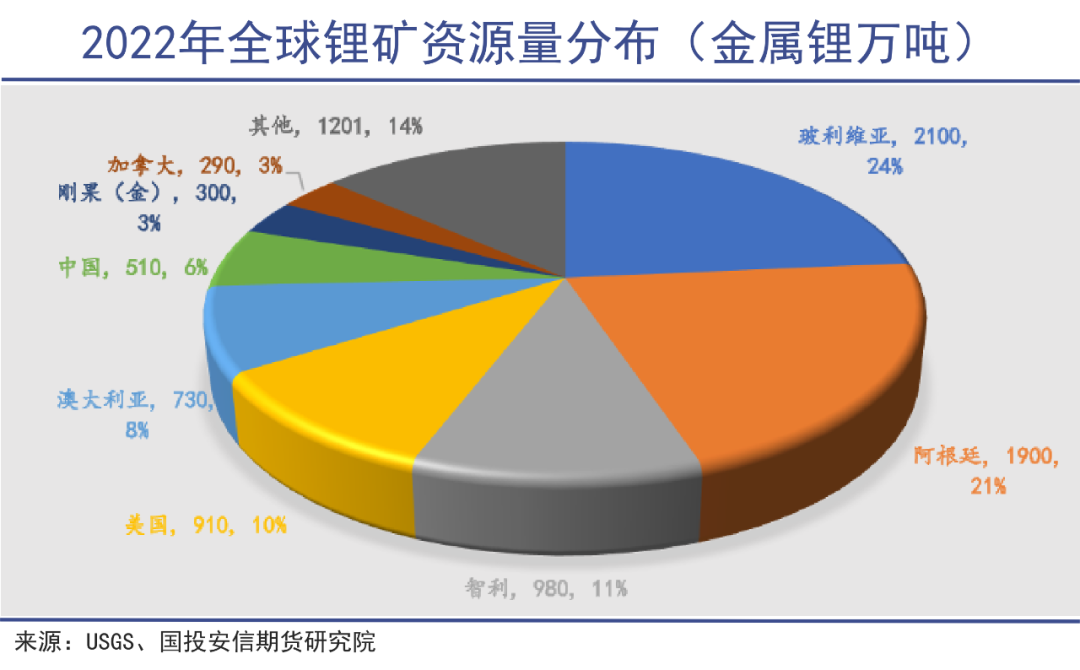

锂被看做下个时代的“白色石油”,一旦出现开发瓶颈,就会影响到一个国家的能源命脉。

过去三年,由于下游新能源汽车销量暴增,上游锂矿价格出现了史诗级别的波动,深刻影响了锂产业链。

可以说,供需是影响锂矿价格走势的基础。2023年开始,因前期资本疯狂涌入,碳酸锂产能急速释放,但下游需求却并未出现同步扩张的趋势,导致各产业链都出现了“供大于求”的局面。锂价一路下跌,几乎没有什么抵抗。

以动力电池为例,工信部数据显示,2023年全国锂电池总产量超过940GWh,同比增长25%;动力型产量675GWh,但装机量(含新能源汽车、新型储能)仅435GWh,以此测算,产能过剩率在36%左右。

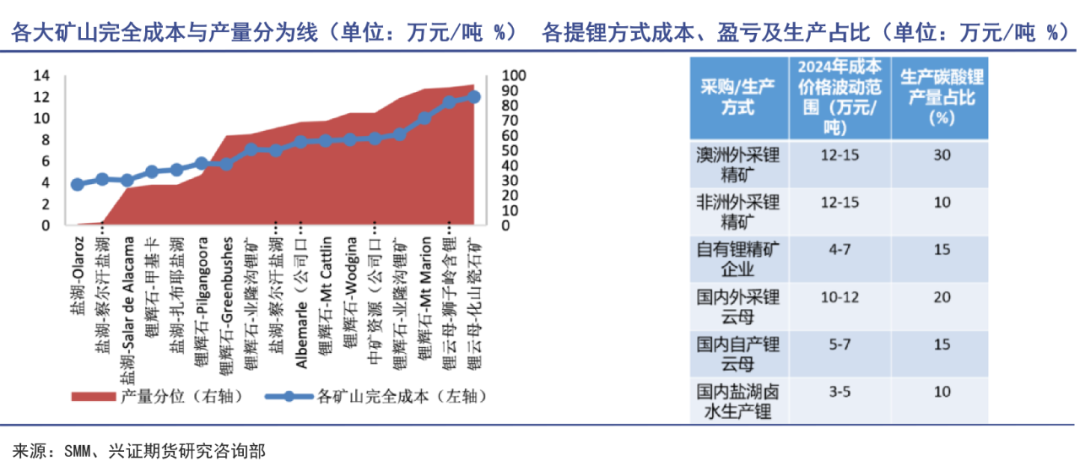

上游锂矿亦是同样的局面,据兴证期货统计,2023年全球碳酸锂产能101.7万吨,实际需求为97.2万吨,过剩4.5万吨。

目前,各大机构对未来两年“供过于”的态势存在一致预期,安泰科、东吴证券、兴证期货等认为,2024年锂电产业需求增长放缓已是大概率事件,锂资源过剩量约在20-25万吨LCE,2025年过剩状况甚至会进一步加大。

需求端,新能源汽车和储能占据锂资源消耗量的七成,是锂矿需求最大的两个领域,把握住这两个领域的变化,基本就掌握了锂价的走势。

2023年,我国新能源汽车渗透率已经超过30%,增速放缓被认为是合理且必须的。刚刚过去的4月份,新能源汽车销量为85万辆,同比增长33.5%;1-4月,完成销量294万辆,同比增长32.3%,渗透率上升到32.4%。但增速比去年降低了5.5个百分点。

储能仍处于快速增长阶段,去年,中国储能锂电池出货206GWh,同比增长58%,但由于其在整个锂电池应用中的占比不足20%,短期内无法拉动锂资源需求的大规模爆发。

此外,我国锂盐企业高度依赖进口,矿石结算机制周期具有滞后性,导致矿石的跌价速度远远不及锂盐价格的下行速度,这也就是天齐锂业为何会出现为子公司文菲尔德“打工”的情况。

目前我国40%的碳酸锂企业采购澳矿和非矿,且多数企业并未打通一体化布局,上游开发成本对业绩影响极大。对比来看,自有锂矿企业成本远低于外采。

因此,构建产业链一体化以及加强资源自给率,是锂矿企业提升抗风险能力的两板斧。在全球所有的锂资源构成中,盐湖是最主要的形式,而盐湖提锂的成本也最低。

赣锋锂业旗下的Cauchari-Olaroz盐湖项目是全球成本最低的提锂项目,成本仅约4万/吨,

完全自给的一期4万吨碳酸锂已经于去年年中投产。

不同的成本,也导致企业面对相同的行业下行周期,呈现出不同的表现,有些企业业绩具有韧性,但有些企业则是忽冷忽热,波动剧烈。

不会简单重演

历史绝不会简单的重演

供需是影响锂矿周期进程的基础,但供需本身处在持续的变动之中:

需求方面,受各国新能源刺激政策、油价波动、充电桩等基础设施影响;供给侧,各大矿商也会根据自己的判断进行收缩或扩张。

周期会重复,但历史绝不会简单的重演。

碳酸锂行业经历两轮牛熊洗礼,市场很难摆脱对上一轮周期的固有认知。对锂资源供给的判定不应只停留在定量维度,供给也只是结果,更重要的是微观层面企业家、矿产家对产业趋势判断而做出的决策。

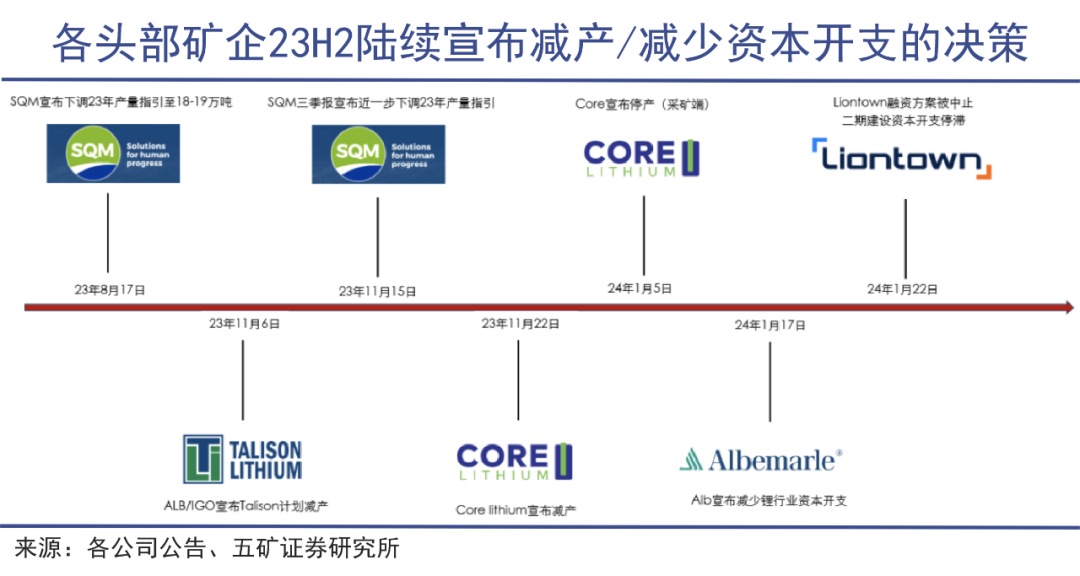

去年底开始,越来越多的矿山通过停产/减产来“保价”。

澳洲锂矿山MtFiniss 宣布减产,并暂停远期资本开支、且暂停原矿开采;Greenbushes将产量缩减10-20万吨;Cattlin下修今年销量指引,Core Lithium暂停了芬尼斯锂矿的采矿作业。

锂业最大运营商雅保计划出售持有的Liontown Resources股份,并放弃在西澳大利亚建造第四条锂加工生产线。Core的主要客户包括特斯拉、雅化集团以及赣锋锂业等;Liontown Resources是澳大利亚最大的锂矿运营商之一,也是特斯拉、福特的重要供应商。

澳洲当前全球第一大锂资源来源地,澳洲供应了全球47%、中国55%的锂矿。澳洲矿商的决策很大程度上影响着行业周期趋势。

不同于制造业,碳酸锂的本质还是矿业。类似于SaaS公司,矿业投资前期需要大量资本投入,而无实际现金流入,新投产项目在手现金相对紧张,玩家们希望通过“烧钱”迫使竞争者知难而退,迫使对手出清以寻求周期反转。

但在当下的产业环境中,由于下游需求相对趋缓,澳精矿均价已跌至990美元/吨,再以M+1方式结算,实际成交价格可能更低,在此情况下,连雅保都需要考虑其生产成本,遑论其他厂商。

长期来看,新能源产业仍有巨大空间,但短期考验着参与者的战略智慧。中国碳酸锂资源量仅占全球6%,稀缺资源具有不可复制性,中资企业“走出去”获取优质低成本锂矿(盐湖为主)是大势所趋。

这也就是为什么,赣锋锂业会坚定的认为,无论市场价格如何,企业仍然要正常生产,甚至还要勇敢下注继续海外买矿——保障原材料供应是重中之重。

在澳洲矿商纷纷减产,跨国巨头减少资本开支的背景下,本轮锂矿出清周期已悄悄开启,碳酸锂价格虽还在底部蛰伏,但反转周期可能会比预期的早一些到来。

写在最后

“锂盐有60万元一吨的昨天,也可能有10万元一吨的明天。”

对于当下的低谷,李良彬早有预期,现在的扩产部署,也应是计划中的一部分。

赣锋锂业是全球第三大锂化合物生产商,仅次于雅宝和SQM,投资的逻辑来自胜率与赔率之争,锂矿逆向布局的重点在于赔率,当前锂价已经到了底部区间。

逆势加仓不光是企业层面对下一轮周期的充分准备乃至于积极下注,同时也是产业层面上确保锂矿供给安全的国家级保障。

(来源:巨潮wave)

CopyRight @ 2002--2014 北京昱成投资管理有限公司 京ICP备16010010号-1