2017年至2019年及2020年上半年,重庆啤酒营收分别实现31.76亿元、34.67亿元、35.82亿元、17.51亿元,同比变动幅度分别为-0.64%、9.19%、3.30%、-4.45%。可以看到,近年来重庆啤酒营收增速时正时负,并不稳定

《投资时报》研究员王子西

日前,重庆啤酒股份有限公司(下称重庆啤酒,600132.SH)发布公告称,临时股东大会表决通过相关议案,其中包括总交易对价为121.79亿元的重大资产交易案。

根据重庆啤酒《重大资产购买及共同增资合资公司暨关联交易报告书(草案)》(下称交易报告书)显示,本次交易方案包括:控股子公司重庆嘉酿啤酒有限公司(下称重庆嘉酿)股权转让、重庆嘉酿增资、重庆嘉酿向嘉士伯啤酒厂购买B包资产。其中,重庆嘉酿增资分为两部分,即重庆啤酒、广州嘉士伯咨询管理有限公司(下称嘉士伯咨询)分别以拟注入业务、A包资产增资。

交易完成后,重庆啤酒将通过重庆嘉酿持有嘉士伯拟注入资产的控制权,不仅业务范围“从地方走向全国”,还将纳入多个国际高端、超高端和本地强势啤酒品牌。对于重庆啤酒而言,这无疑是一桩不错的“买卖”。但是,一桩诉讼突然而至,让重庆啤酒越发引起关注。

具体来看,重庆啤酒联营公司重庆嘉威啤酒有限公司(下称重庆嘉威)就合同纠纷向法院提起诉讼,诉讼请求金额为6.39亿元,被告除了重庆啤酒、重庆啤酒相关分公司以外,还有嘉士伯(中国)啤酒工贸有限公司(下称嘉士伯工贸)、嘉士伯啤酒(广东)有限公司(下称嘉士伯广东)等关联方。而本次交易,嘉士伯工贸100%的股权、嘉士伯广东99%的股权包括在交易标的A包资产之中。

与联营公司的矛盾,因牵扯着交易标的,给重庆啤酒本次重大资产交易平添“曲折”。有分析显示,若重庆啤酒败诉,未来其财务报表中或将添加预计负债。

另外需要注意的是,即便本次交易顺利完成,重庆啤酒在做大资产的同时,也面临着负债高企的压力。据备考合并报表,截至2020年4月30日,重庆啤酒总资产增长199.46%至108.98亿元(备考),总负债增长390.07%至97.95亿元(备考);其资产负债率高达89.88%(备考),较交易前增加34.96%。

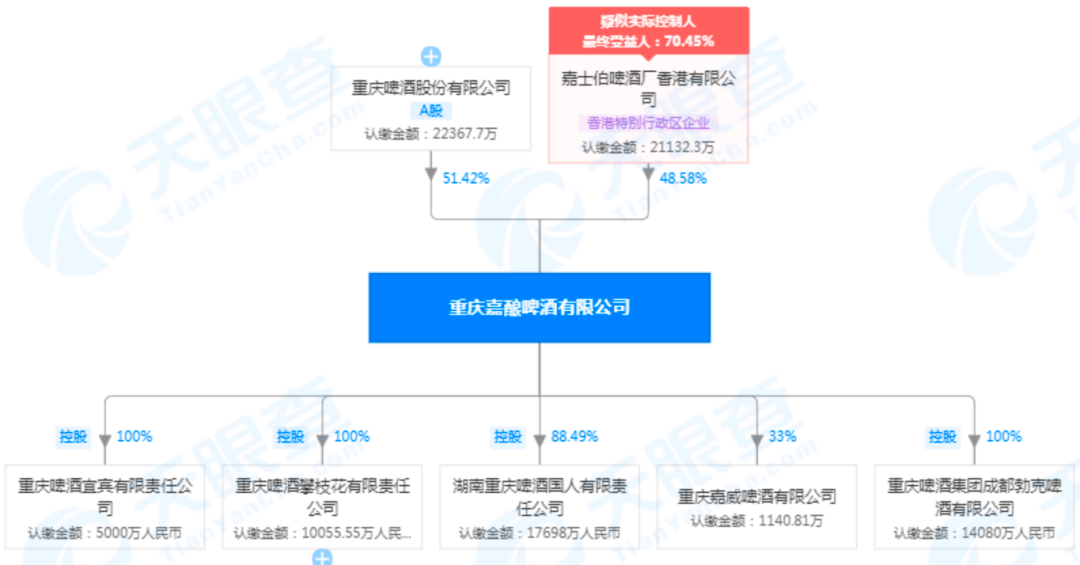

交易前重庆嘉酿股权穿透图

数据来源:天眼查

拟注入资产 负债高企

据模拟汇总资产报表,2018年、2019年、2020年1—4月,本次交易方嘉士伯拟注入的资产实现营收为58.56亿元、72.51亿元、23.79亿元;实现归属于母公司所有者的净利润分别为4.75亿元、7.49亿元、4.90亿元。

从数据来看,2019年,嘉士伯拟注入的资产营收较上年增长13.95亿元,增长幅度约为23.82%;归属于母公司所有者的净利润较上年增长2.74亿元,增长幅度约为57.68%,显示了较好的盈利增长能力。

据交易报告书阐释,2019年,其业绩增长的主要原因是旗下国际高端品牌“特醇嘉士伯”“凯旋1664”和国际中高端品牌“乐堡”、区域品牌“乌苏”等在细分市场的强劲表现所致。

从销售区域来看,嘉士伯拟注入资产旗下管理11家控股啤酒厂,主要分布在新疆、云南、宁夏、广东、江苏和安徽。2018年至2019年及2020年1—4月(下称报告期),华中、新疆、西南的销售占比分别为67.62%、70.16%、72.23%。可见,此三个区域是嘉士伯拟注入资产销售的“重镇”,销售占比呈现逐渐上升趋势。

值得注意的是,本次交易中,嘉士伯拟注入的资产啤酒业务是主营业务,其他业务几乎可以忽略不计。在上述报告期内,嘉士伯拟注入资产的啤酒业务毛利率分别为48.06%、50.13%、48.01%。与可比公司百威亚太(1876.HK)、华润啤酒(0291.HK)、青岛啤酒(78.700, 0.80, 1.03%)(600600.SH)相比,2018年度、2019年度,其啤酒业务毛利率低于百威亚太,高于华润啤酒、青岛啤酒。而在2020年1—4月,华润啤酒与青岛啤酒与其差距缩窄,嘉士伯拟注入资产啤酒业务的毛利率仅高出两家公司六、七个百分点。

另外,截至2018年12月31日、2019年12月31日、2020年4月30日,嘉士伯拟注入资产的资产负债率分别为67.60%、71.93%和68.60%;流动比率为0.78、0.75、0.79,速动比率为0.57、0.52和0.60。显然,其资产负债率持续高位运行,或存在一定的偿债压力。

对此,交易报告书中解释称,嘉士伯集团是全球领先啤酒生产商,从供应商中取得的信用期相对较长,而嘉士伯拟注入资产是嘉士伯集团的下属企业,其负债主要是与经营活动相关的应付款项等,资产负债率与嘉士伯集团的资产负债率较为接近,处于合理水平。

营收同比增速不稳

作为地方啤酒企业,重庆啤酒自1958年建厂以来,从事啤酒产品的制造与销售业务达60余年。在本次交易前,重庆啤酒旗下拥有13家控股酒厂和1家参股酒厂,分布于重庆、四川和湖南等地,其中重庆市场是其核心市场。该公司拥有“重庆”和“山城”两大本地品牌,在2013年底,成为全球第三大啤酒商丹麦嘉士伯集团成员后,又获得了乐堡、嘉士伯、凯旋1664等品牌的生产和销售权。

2018年、2019年及2020年上半年,该公司啤酒业务实现收入分别为33.46亿元、35.09亿元、17.26亿元,占收入比例分别为96.51%、97.96%、98.54%。按照销售区域来看,上述报告期内,其于重庆的销售收入占比为75.62%、72.28%、68.88%;在四川的销售收入占比分别为16.85%、20.45%、19.50%位居第二。

同期,其控股子公司重庆嘉酿的啤酒业务收入分别为8.72亿元、10.40亿元、2.79亿元,占收入比重为91.17%、96.46%、97.25%。从销售地区来看,2018年至2020年1—4月,其于四川和湖南区域销售收入占主营收入的比重合计为93.51%、94.39%和94.53%。

从以上数据来看,重庆啤酒区域化属性严重,其较为依赖重庆、四川和湖南等地。结合前述嘉士伯的市场优势,或许更加印证了外界将此次交易解读为,其欲“走出山城、走向全国”的战略布局。

值得注意的是, 2017年、2018年、2019年和2020年上半年,重庆啤酒录得营收分别为31.76亿元、34.67亿元、35.82亿元、17.51亿元,同比变动幅度为-0.64%、9.19%、3.30%、-4.45%;对应上述各期,其归母净利润录得3.29亿元、4.04亿元、6.57亿元、2.46亿元,同比变动幅度为82.03%、22.62%、62.61%、3.06%。显然,近年来,重庆啤酒营收增速时正时负,出现不稳定状态;归母净利润增速虽为正值,但浮动区间过大。

《投资时报》研究员留意到,2018年、2019年及2020年上半年,重庆啤酒资产负债率分别为64.77%、56.99%、67.52%;流动比率分别为0.85、1.14、0.97,其速动比率为0.66、0.90和0.76。显然,该公司资产负债率历年均在60%上下浮动,或有一定偿债压力。

另外,截至2018年12月31日、2019年12月31日、2020年6月30日,重庆啤酒的应收账款周转率分别为73.92、57.17和21.91;存货周转率分别为4.29、5.96和2.71;总资产周转率为1.02、1.05、0.50。事实上,该公司应收账款多是源于前五大客户,而在前五大客户中,关联方嘉士伯广东占比最多。

数据显示,2018年及2019年,该公司应收账款源于前五大客户的占比为90.00%、98.90%,其中84.18%、96.29%系应收受嘉士伯广东账款。2020年上半年,重庆啤酒应收账款源于前五大客户的占比略降为86.94%,其中82.82%来自嘉士伯广东和嘉士伯(中国)啤酒工贸有限公司新疆分公司。那么,如若本次交易完成,应收账款的回款情况如何或将待考。

事实上,即便此次交易顺利完成,重庆啤酒在资产增厚的同时,其负债也可能随着标的资产的注入而增加。据备考合并报表,截至2020年4月30日,重庆啤酒总资产增长199.46%至108.98亿元(备考),其总负债增长390.07%至97.95亿元(备考);其资产负债率为89.88%(备考),较交易前的54.92%,增加了34.96%。

另外,嘉士伯、乐堡商标未纳入本次交易范围,该商标仍属于嘉士伯啤酒厂,重庆啤酒需按约定支付许可费,商标使用许可费会给该公司的费用带来多大影响?《投资时报》研究员电邮沟通提纲至该公司,截至发稿尚未收到回复。

重庆啤酒营收及归母净利润同比增速(单位:%)

数据来源:Wind

被重庆嘉威起诉

就在重大资产交易正在进行时,重庆啤酒却被联营企业起诉。事实上,此次重庆嘉威提起的诉讼事由,最早可追溯至1992年签订的《联合协议书》,而在2009年1月,重庆啤酒与重庆嘉威又签订《产品包销框架协议》,双方约定,重庆嘉威协议期间内仅生产“山城”牌系列啤酒,且生产啤酒交由重庆啤酒包销,包销协议期为20年。

2009年—2013年,重庆啤酒实际包销重庆嘉威啤酒分别为9.52万千升、10.68万千升、10.94万千升、12.07万千升、14万千升,截至2013年度末,重庆啤酒实际包销啤酒销量与约定包销量累计相差3.794万千升。在2015年年报中,重庆啤酒表示实际包销量与约定量累计差为4.189万千升,同时嘉威公司应承担销售费用为1375.74万元。当时,嘉威公司对此累计量差存在疑议。

时至2016年12月,双方又签订《产品包销框架协议之补充协议》,对量差和价差的解决方式、特别价差的补偿、新品牌使用等问题做了补充约定。按照补充协议,重庆啤酒向嘉威公司支付和解金3000万元;且同意重庆嘉威生产“乐堡”“重庆纯生”等品牌啤酒产品。

重庆嘉威认为,自2011年起,重庆啤酒便存在诸多违约行为,且其与其他被告,采取委托加工、授权生产、外购酒在重庆销售等多种关联交易行为,挤占了“山城”啤酒的市场份额,损害重庆嘉威的利益。而重庆啤酒则公告称,公司已按“包销协议”及其他协议的约定履行责任和义务,未来将积极应诉。

分析人士认为,诉讼期与交易期“撞车”,终归不是一件乐事。如若重庆啤酒败诉,未来该公司财务报表或添预计负债。

<<返回列表页CopyRight @ 2002--2014 北京昱成投资管理有限公司 京ICP备16010010号-1