文/IPO大虾

来源:ipo江湖

温故而知新,先上年报审计暗语:

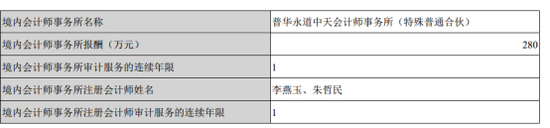

昨天,普华永道中天会计师事务所(特殊普通合伙)(“PWC”)对天马股份(002122)2017年度财务报表发表无法表示意见的审计报告。

PWC,国际性专业服务机构,本来就严控风险,似乎还有些“不靠谱”的上市公司非要挑战下,然后就事故了......还付了一大笔审计费用......

闲话不多说,直接看专项说明:

普华永道中天会计师事务所(特殊普通合伙)(以下简称“我们”)依据中国注册会计师审计准则对天马轴承集团股份有限公司(以下简称“天马股份”)2017年12月31日的合并及公司资产负债表及2017年度合并及公司利润表、合并及公司股东权益变动表和合并及公司现金流量表进行了审计,并于2018年4月27日出具了普华永道中天审字(2018)第10099号无法表示意见的审计报告。

一、发表无法表示意见的事项

(一)预付款项的商业实质

如附注四(4)所述,于2017年12月末,天马股份与深圳东方博裕贸易有限公司(“东方博裕”)签订了一系列合同采购钢材及机器设备,并于釆购合同签订后的三天内全额支付预付款项共计人民币5.666亿元,其中预付钢材款人民币4.6亿元,预付机器设备款人民币1.066亿元,采购合同中没有约定交货时间。管理层后又提供了天马股份与东方博裕于2018年2月12日签订的补充协议,约定交货日期为2018年9月30日前。东方博裕为天马股份2017年度新增供应商,此前与天马股份没有发生过任何交易。此外,天马股份以往与其他供货商采购时,一般按照货物的到货情况分期付款,且交货期一般为3个月,与东方博裕的上述采购合同约定明显不同。我们对比了天马股份下属轴承生产厂家及机床生产厂家(即于2017年12月31日天马股份处置其他轴承生产厂家之后现存采用钢材作为生产原料的子公司)于2017年度全年的钢材采购金额共计人民币1.99亿元,远低于上述预付给东方博裕的钢材采购金额人民币4.6亿元。截至本报告日止,天马股份采购的钢材及机器设备尚未到货。此外,于2018年1月2日,天马股份的全资子公司喀什耀灼创业投资有限公司(“喀什耀灼”)又向东方博裕支付了1亿元,计入“预付款项”科目。

截至本报告日止,管理层尚未对下述事项提供合理的解释及支持性资料以说明预付东方博裕款项的商业实质:

1.向东方博裕预付的钢材釆购款远大于天马股份2017年度全年实际钢材采购额的理由,而管理层亦未有提供能支持上述钢材采购额的、经适当管理层批准的相关产品的未来生产及销售计划;

2.向东方博裕釆购钢材和机器设备约定9个月的交货期,远长于与天马股份与其他供货商约定3个月交货期、且在货物约定交付前9个月已经全额预付货款的理由;

3.对于东方博裕这一本年度新增供应商,管理层在签订采购合同并全额预付共计人民币6.666亿元货款前,没有对其背景情况、财务状况、信用情况进行必要的调杳以评估其信用风险的理由;

4.管理层没有提供2018年1月2日支付的人民币1亿元预付款项的付款审批文件。

由于受到上述范围限制,就以下各项我们无法获得充分、适当的审计证据,也无法执行替代性程序:

1.于2017年12月31日及截至该日止年度上述交易及预付款项及于2018年1月2日支付的额外预付款项的商业理由及商业实质,以及釆购交易和预付款项余额的发生、准确性、完整性及可回收性;及

2.上述交易的影响是否已于合并财务报表中适当记录并予以披露,包括对合并资产负债表中预付款项的账面值、合并利润表及合并现金流量表的潜在影响。

(二)对投资基金的合并的相关审计工作

于2017年12月31日及截至该日止年度,天马股份的合并财务报表中包括了一家子公司杭州天马诚合投资合伙企业(有限合伙)(“天马诚合”)的合并财务报表,其反映在天马股份合并财务报表中的资产、负偾与损益包括货币资金人民币0.03亿元、预付款项人民币0 .12亿元、其他应收款人民币0 .01亿元、可供出售金融资产人民币 15.47亿元(详见下文)、其他非流动资产人民币0.23亿元、其他应付款人民币0.21亿元、其他非流动负债人民币11.63亿元、管理费用人民币0.14亿元、财务费用人民币0.44亿元、资产减值损失人民币0.36亿元、以及净亏损人民币0.93亿元和其他综合收益的税后净额人民币1.45亿元。

管理层于2018年4月25日(财务报表批准报出日前两天)确定按照企业会计准则的要求将天马诚合纳入天马股份2017年度合并财务报表范围,因此未及时向我们提供天马诚合及其下属子公司喀什诚合基石创业投资有限公司(“喀什基石”)财务报表的明细账目及大部分相关的会计资料,导致我们无法对天马诚合的合并财务报表执行相关的审计工作。

另外,天马诚合于2017年5月以现金人民币16.61亿元收购了喀什基石的股份。喀什基石有56家被投资企业,在其以及天马股份的合并财务报表中均作为“可供出售金融资产”核算。收购前,喀什基石由天马股份第一大股东徐茂栋控制。管理层提供了喀什基石与其中53家被投资单位的投资协议,其中51家被投资企业的投资协议规定喀什基石有权向被投资企业派驻董事。管理层解释喀什基石实际未对该51家被投资企业派驻董事,因而未对该51家被投资企业的经营决策具有重大影响,故不把该51家被投资企业作为长期股权投资并以权益法进行核算。

针对合并财务报表中的可供出售金融资产于2017年12月31日的公允价值评估, 我们抽选了其中14家比较重大的被投资企业(全部为上述51家中的企业),以公允价值核算的账面余额合计人民币13.55亿元,占天马股份合并财务报表中可供出售金融资产账面余额的88%,其因公允价值变动而反映在2017年度其他综合收益的税后净额共计人民币1.38亿元。我们对管理层提供的这14家被投资企业账面余额合计为人民币13.55亿元(其因公允价值变动而反映在2017年度其他综合收益的税后净额共计人民币1.38亿元)的可供出售金融资产的公允价值评估中所使用的相关参数提出质疑,但未取得管理层的合理解释。

截至本报告日止,管理层尚未提供以下资料:

1.天马诚合及喀什基石相关的会计资料;

2.根据投资协议喀什基石有权对其名下51家被投资企业派驻董事而实际未派驻董事的原因及支持性资料;

3.喀什基石名下剩佘3家被投资企业的投资协议;

4.按照可供出售金融资产核算的上述14家企业公允价值评估中所使用的相关参数的合理解释。

由于受到上述范围限制,就以下各项我们无法获得充分、适当的审计证据,也无法执行替代性程序:

1.反映在天马股份合并财务报表中有关天马诚合(含喀什基石)财务报表项目的发生、准确性、完整性及可回收性,以及相关财务报表科目是否己在合并财务报表中予 以适当披露;

2.对51家喀什基石有权派驻董事的企业作为长期股权投资以权益法进行核算还是作为可供出售金融资产以公允价值计量;

3.未提供投资协议的3家喀什基石名下的被投资企业应作为长期股权投资以权益法进行核算还是作为可供出售金融资产以公允价值计量;

4.如上述2与3段中所述共54家被投资企业应该作为可供出售金融资产核算并以公允价值计量,对其中14家账面价值合共为人民币13.55亿元可供出售金融资 产(其因公允价值变动而反映在2017年度其他综合收益的税后净额共计人民币 1.38亿元)的公允价值评估的合理性。

(三)投资款的商业实质

根据喀什耀灼与北京朔赢科技有限公司(“北京朔蠃”)于2017年11月10日签订的合作投资意向书(“投资意向书”),喀什耀灼拟通过向北京朔赢增资的方式,以北 京朔臝作为投资平台,再行投资于某商业银行,从而达到喀什耀灼间接投资某商业银行的目的。2017年12月,喀什耀灼向北京朔蠃合计支付了投资款人民币1.1亿元,计入“其他应收款”。根据投资意向书约定,如在投资意向书签订90日内未能增资,北京朔赢向喀什耀灼全额返还人民币1.1亿元。截至本报告日止,该增资尚未完成,人民币1.1亿元投资款己逾期但尚未收回,喀什耀灼弓北京朔赢也没有签署还款协议。我们发现,北京朔赢的公司电子邮箱后缀与天马股份第一大股东徐茂栋所控制的一家注册在北京的公司一致。尽管如此,管理层确认天马股份与北京朔臝并不存在关联关系。

截至本报告日止,管理层尚未对下述事项提供合理的解释及支持性资料以说明上述投资款的商业实质:

1.该投资事项及该笔投资款的商业理由及商业实质,以及对该逾期未收回投资款的可收回性评估;及

2.若北京朔臝与天马股份不存在关联关系,北京朔赢的公司电子邮箱后缀与天马股份第一大股东的关联公司存在上述关联情况的合理解释。

由于受到上述范围限制,就以下各项我们无法获得充分、适当的审计证据,也无法执行替代性程序:

1.于2017年12月31日及截至该日止年度上述交易及其他应收款余额的商业理由及商业实质、发生、准确性、完整性及可回收性;

2.上述交易的影响是否己于合并财务报表中适当记录并予以披露,包括对合并资产负债表中其他应收款的账面值、合并利润表及合并现金流量表的潜在影响,以及合并财务报表中披露的关联方交易及余额的完整性及准确性。

(四)已撤销并收回的投资款的商业实质

根据天马股份的全资子公司喀什耀灼与北京天瑞霞光科技发展有限公司(“天瑞霞光”)签订的增资协议,于2017年8月31日,喀什耀灼向天瑞霞光支付投资款人民 币1亿元,计入“长期股权投资”。2017年9月28 日天瑞霞光与喀什耀灼又签订了撤资协议,并于2017年9月29日返还喀什耀灼人民币1亿元。根据撤资协议,撤资原因为签订合同后的客观条件发生变化,致使原合同的无法达到,继续履行己无必要。我们进行的背景调查结果显示,天瑞霞光的注册地址与天马股份在北京的办公地址一致。天瑞霞光的公司电子邮箱后缀与天马股份第一大股东徐茂栋所控制的一家注册在北京的公司一致。尽管如此,管理层确认天马股份与天瑞霞光并不存在关联关系。

截至本报告日止,管理层尚未对下述事项提供合理的解释及支持性资料以说明上述己撤销并收回的投资款的商业实质:

1.该笔投资款在一个月内撤资的商业理由;

2.若天瑞霞光与天马股份不存在关联关系,天瑞霞光的办公地址及其公司电子邮箱后缀与天马股份及其第一大股东的关联公司存在上述关联情况的合理解释。

由于受到上述范围限制,就以下各项我们无法获得充分、适当的审计证据,也无法执行替代性程序:

1. 该笔己撤销并收回的投资款的商业理由及商业实质;

2. 上述交易的影响是否已于合并财务报表中适当记录并予以披露,包括关联方交易的完整性及准确性以及对合并现金流量表的潜在影响。

二、发表无法表示意见的理由和依据

根据《中国注册会计师审计准则第1502号-在审计报告中发表非无保留意见》第七条:“当存在无法获取充分、适当的审计证据,不能得出财务报表整体不存在重大错报的结论情形之时,注册会计师应当在审计报告中发表非无保留意见”以及第十条:“如果无法获取充分、适当的审计证据以作为形成审计意见的基础,但认为未发现的错报(如存在)对财务报表可能产生的影响重大且具有广泛性,注册会计师应当发表无法表示意见”的规定,我们认为上述事项对财务报表可能产生的影响重大且具有广泛性,故发表无法表示意见

三、无法表示意见涉及的事项是否存在注册会计师依据已获取的审计证据能够确定存在重大错报的情形

由于审计范围受到限制,对审计报告中“形成无法表示意见的基础”段落所述事项,我们无法取得充分、适当的审计证据,因此,我们不能确定是否存在重大错报的情形。

四、无法表示意见涉及事项对报告期内公司财务状况、经营成果和现金流量的具体影响

上述导致发表无法表示意见的事项对天马股份2017年12月31日资产负债表中的预付款项、其他应收款及坏账准备余额、长期股权投资、可供出售金融资产、其他非流动资产及其他非流动负债以及2017年度利润表中的财务费月、资产减值损失投资收益及其他综合收益可能产生的影响重大,但是由于如上所述,我们无法获取充分、适当的审计证据,也无法执行替代性审计程序,我们无法确定是否有必要对天马股份2017年12月31日的合并及公司资产负债表、2017年度合并及公司利润表以及合并及公司现金流量表相关报表项目作出调整。

总之,就差PWC跳出来说,我举报财务造假!!!

责任编辑:张海营

<<返回列表页CopyRight @ 2002--2014 北京昱成投资管理有限公司 京ICP备16010010号-1