2017年01月04日04:30 证券时报网

事实证明,尚在回归A股途中的恒大地产已享受了A股估值优势。

2016年的最后一个交易日,恒大地产正式引入8家战略投资者。8家公司共出资300亿元获得恒大地产13.16%股权。也就是说,恒大地产的估值约为2280亿元。

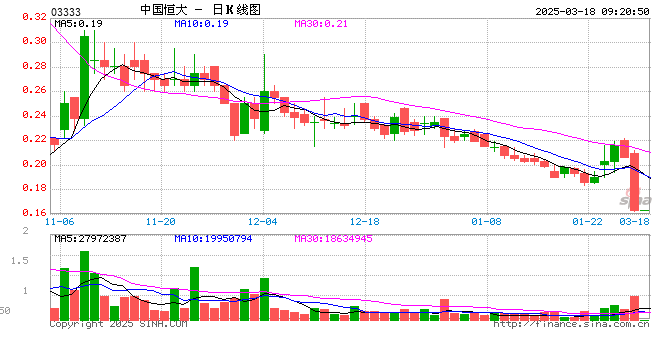

这一估值已经超越龙头房企万科的总市值。作为孙公司,恒大地产的估值也已数倍于母公司中国恒大(不足700亿的市值)。尽管恒大地产是中国恒大的主要盈利性资产,这样的估值情况也实属罕见。究其原因,还是因为两地资本市场估值差异巨大。

根据深深房今年10月公布的交易初步方案,公司拟以发行股份及支付现金的方式购买恒大地产100%股权,交易构成借壳。以恒大地产目前2280亿元的估值体量来看,要装入深深房,大概率情况下不可能完全现金支付交易。

假如本次交易完全采用股份支付进行,以深深房停牌前120个交易日的加权均价11.14元/股的90%为发行价格(即10.03元/股)计算,深深房本次大约需增发227.41亿股。增发后,深深房的总股本将增至237.51亿股。

在恒大地产引入300亿战投后,凯隆置业(为中国恒大全资子公司)持有恒大地产的股权比例将降低至86.84%。据此计算,深深房将向中国恒大增发约197.48亿股。这一持股数量意味着中国恒大将持有深深房83.15%的股份。再刨除深圳国资委变化后的持股比例,深深房的社会公众持股比例略高于10%,不会丧失上市地位。

可以看出的是,恒大地产此次引入战投,一方面可以大幅提升估值,另一方面亦可降低凯隆置业对恒大地产的持股比例,使得恒大地产借壳深深房后不触碰社会公众持股比例不得低于10%的红线。

但从上述计算来看,即使恒大地产引入战投后,社会公众持股比例的安全边际并不高。当然,如果在此次借壳交易中引入现金支付部分,相关各方的持股比例还将有所变动。

从另一方面来看,恒大地产的估值可能也并不会仅仅止步于2280亿。根据香港上市规则,增资规模超过市值的75%,审批程序更为复杂,耗时更长。可以理解为,中国恒大引入战投的上限为市值的75%。以中国恒大600亿元市值粗略计算,75%上限意味着恒大引入的战投规模可达到450亿元,刨除此次300亿元的战投,恒大还有约150亿元的引战空间。

假设恒大地产后期再引入150亿元的战投,在本次引投基础上,不考虑溢价,那么恒大地产的估值将达到2430亿元。凯隆置业对恒大地产的持股比例将相应调降至80.26%,根据上述相同的方法计算,中国恒大可获得深深房约80%的股权,略低于上述约83%的股权,社会公众持股比例的安全边际也将相应提高。

理论上,恒大地产的估值还可能进一步提高。更大的问题在于,中国恒大此次分拆恒大地产回归A股,政策上面临不确定性。

继去年兴起一波中概股私有化寻求回A之后,今年又有多家在境外上市的国内公司寻求分拆业务回A,包括中国恒大旗下的恒大地产;京东旗下的京东金融;中国中旺旗下的中旺集团拟借壳中房股份(11.270, 0.00, 0.00%)等。

而就在今年4月中下旬,史玉柱控制的巨人网络“登上”世纪游轮(62.000, -0.06, -0.10%)后不久,监管层就对外表态,注意到中概股回归A股有较大的特殊性,特别是对境内外市场的明显价差、壳资源炒作应该高度关注。证监会“正对这类企业通过IPO、并购重组回归A股可能引起的影响进行深入分析研究”。此后,监管层关于中概股回A的态度一直未明朗。

巨人网络成为最后一个回归A股的中概股。“香港红筹回归第一股”中国中旺以及搜房控股的回A计划目前都已“卡壳”。如果恒大地产此次能顺利回归A股,也意味着将在当前的政策壁垒前撕开一道口子。

不过,根据早前的一些报道,中国恒大早年与深圳国资委已有交易,包括介入万科的股权之争等,都使得中国恒大此次分拆回归A股与上述公司回A案例有相似之处,但也有了更多微妙的不同。

<<返回列表页CopyRight @ 2002--2014 北京昱成投资管理有限公司 京ICP备16010010号-1