作者:KevinLIU

中金海外策略今天发表了2017年海外市场和配置展望专题报告。要点如下:

核心观点三句话

❶买宽松不如买增长、买估值不如买盈利

❷股票>大宗>债券(信用>利率);新兴(分化)>美国>欧洲>日本;

超配新兴和美国股市、超配美国高收益和新兴公司债,标配欧洲股市和公司债,但低配美国公司债、日本股市、利率债

❸美国"稳"、欧洲"乱"、日本"弱"、新兴"变"

内容:5部分、4变量、2专栏、12资产、4市场

❶2016回顾与观点盘点

❷2017关键变量:货币政策和利率走向;大选与财政政策;英国退欧走向;欧洲银行动态

❸两个专栏:美国八十年利率长周期资产价格表现规律;主要经济体财政空间与影响

❹大类资产配置与组合调整建议

❺四大市场展望:美、欧、日、新兴

报告首页要点

2017展望:宽松衰减、财政接棒;低利率与高估值后继乏力

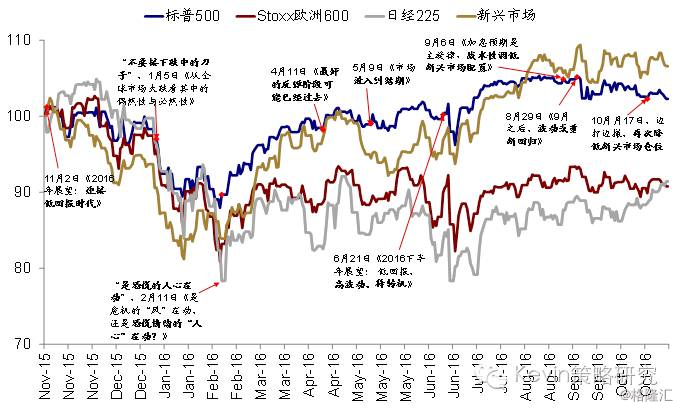

2016年的市场波动依旧,但“危机”中不乏转机。宽松加码和超跌反弹是两条主线,不管是受益于利率创新低的债券和高股息,还是表现抢眼的油价和新兴市场,逻辑都是如此。但如果说2016年还有政策呵护和“否极泰来”式的超跌反弹,展望2017年,基准情形下这两方面的效应似乎都在衰减:一是主要资产价格都不再是“地板价”;二是利率再度大幅下行空间有限。因此,2017年海外市场和资产配置的挑战更为显著。

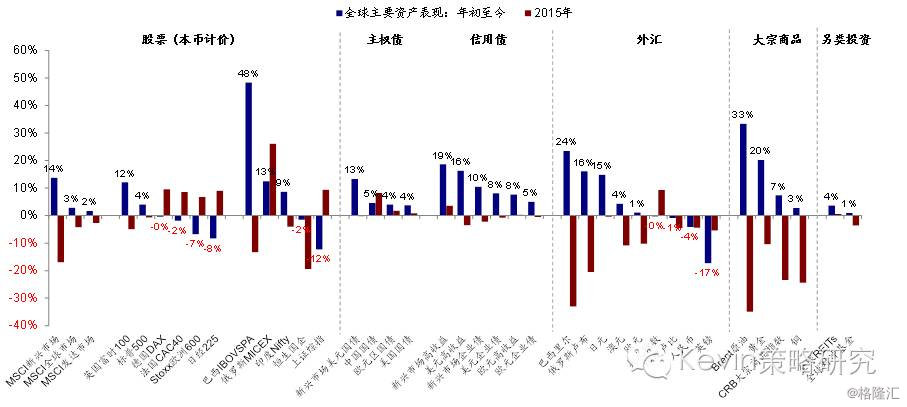

2016年初至今,各类主要资产中,大宗商品>债券(信用>利率)>股市(新兴>发达)

2016年中金海外策略主要观点盘点

对于2017年,我们认为重点需要把握四大变量:

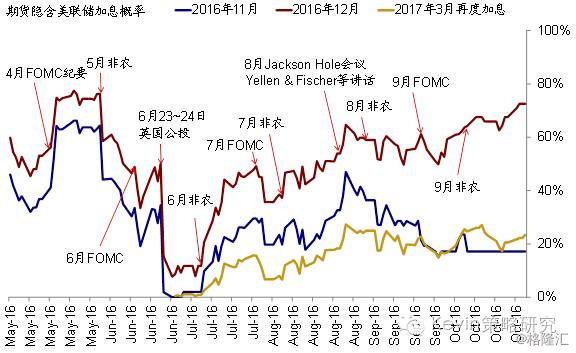

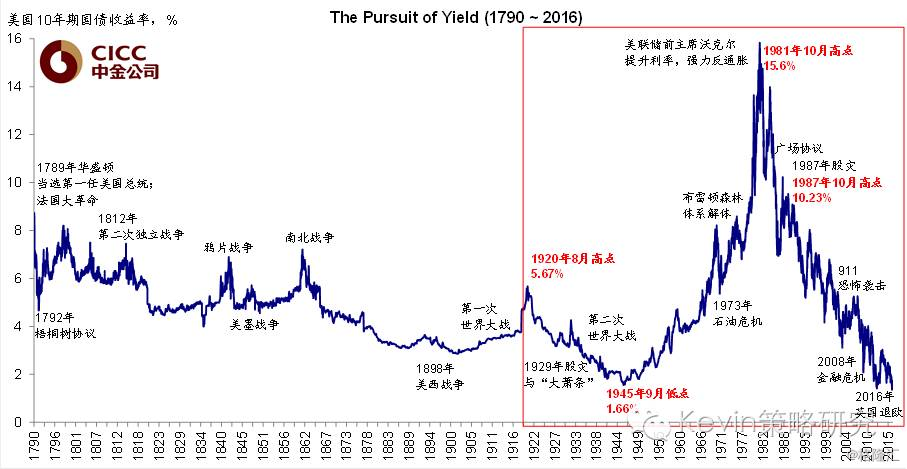

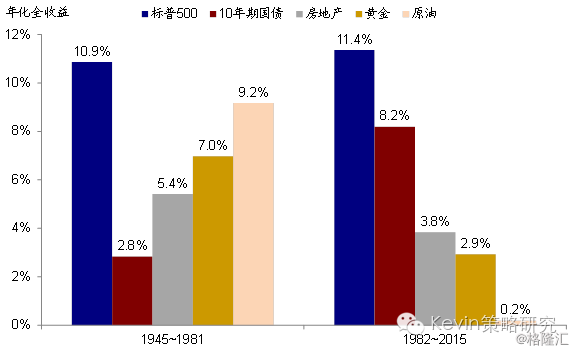

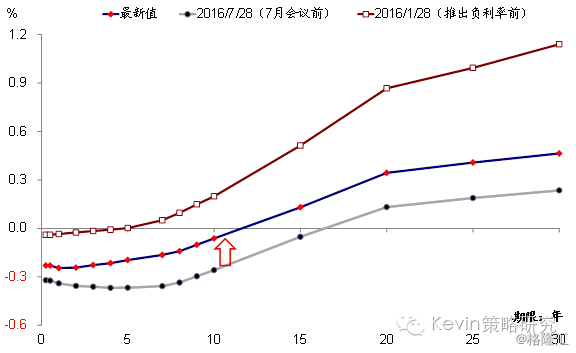

1) 货币政策和利率走向。根据中金宏观判断,美联储2017年加息1~2次,欧日延续宽松。因此整体上,低利率和宽松环境仍将延续,不存在大幅抬升基础,但二阶导数上(增量)上可能逐渐开始衰减。我们在专栏一中梳理了美国过去八十年利率长周期中各类资产价格的表现规律。

目前市场预期美联储12月加息概率稳定在70%以上的高位

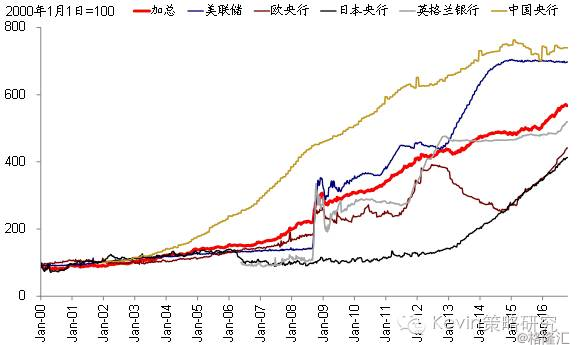

2008年以来全球五大央行资产负债表绝对规模大幅扩张

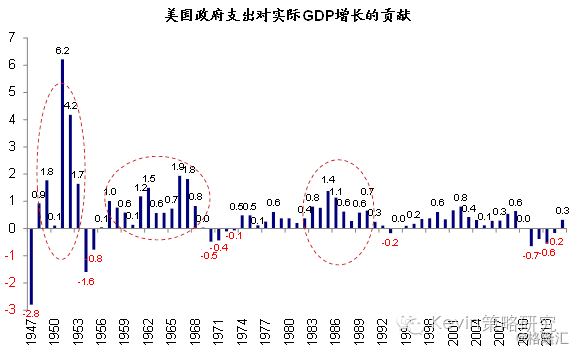

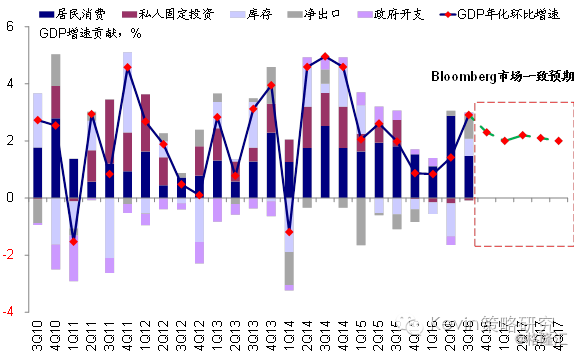

2)美国大选后政策走向及影响。在货币政策局限性愈发凸显的背景下,财政政策可能成为一个新选项,这也是G20形成的共识。对美国而言,两党候选人都表示将加大基建投资力度和实施积极的财政政策。果真如此的话,或在稳健消费的基础上,进一步推动经济增长和企业盈利复苏。我们在专栏二中梳理了主要经济体财政政策的空间和潜在影响。

如果大选后新总统能够推动实施更为积极的财政政策,则将有望成为推动美国经济增长的新动能

3)英国脱欧的走向和影响。明年3月底是英国启动脱欧的最后时点,目前来看“硬退欧”可能性无法排除,需要关注欧洲边缘国家、银行体系、以及政局(明年主要欧洲国家将举行大选)等薄弱环节的影响。

4)欧洲银行体系的问题和出路。以德意志银行和意大利银行体系为代表的欧洲银行体系在负利率环境和英国退欧冲击下仍可能面临风险

海外资产配置建议:股票>大宗>债券;新兴>美国>欧洲>日本

我们认为2017年整体上,买宽松不如买增长、买估值不如买盈利。诚然,宽松和低利率环境仍将持续,但在二阶导数上可能逐渐衰减;且低利率在推动增长上的局限性、及对金融体系的破坏性也愈发凸显。这一背景下,过于依赖宽松的投资逻辑(如债券和高估值)从中长期来看“性价比”不高,尽管短期依然存在机会。因此,与其继续寄希望于利率下行和宽松加码,倒不如转向增长和盈利确定性更高的市场和标的。节奏和路径上,年底到明年上半年经济和政治事件明显偏多。

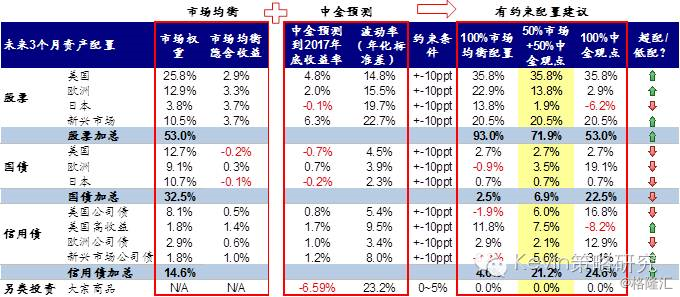

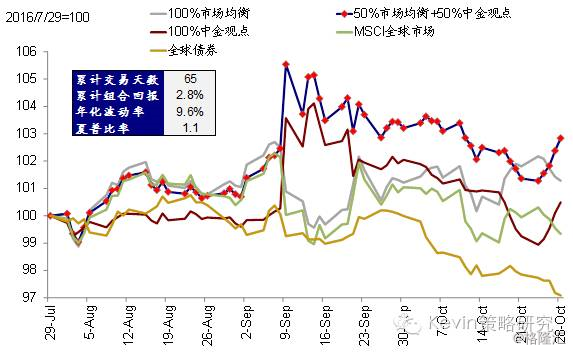

基准情形下,我们对17年海外资产排序为股票>大宗>债券;债券“性价比”不高,公司债或好于利率债;股票中,新兴(分化)>美国>欧洲(分化)>日本;大宗大涨乏力。核心假设和配置请参见图表53~57。具体到配置组合中,我们建议超配新兴和美国股市、超配美国高收益和新兴公司债,标配欧洲股市和公司债,但低配美国公司债、日本股市、利率债。

2017年主要资产和市场回报预期、及配置建议

1)美国“稳”。稳健的经济增长和已经出现改善迹象的盈利是主要支撑,而积极的财政政策或有望成为新的增长点。在“缓加息”的相对宽松态势下,市场弹性虽然不高,但最为稳健,盈利增长是主要动力

近年来美国消费支出维持强劲增长,推动美国经济复苏

2)欧洲“乱”。欧洲仍深陷乱局、结构性问题有待解决、资金流出是拖累、且内部分化。但短期经济动能良好,不排除风险落定后有反弹机会。

欧央行2015年开启QE以来,资产负债表已经超越2012年

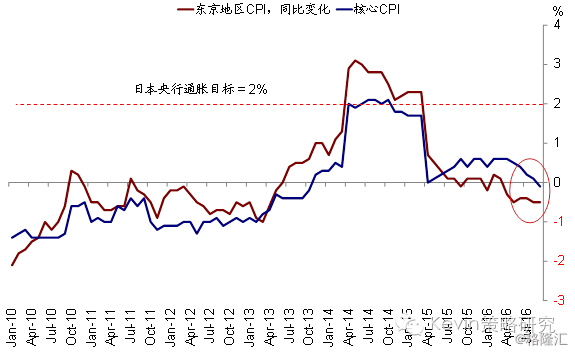

3)日本“弱”。日本受制于负利率和短期经济疲弱而进退两难,市场信心受挫。虽然估值便宜,但如果无法修复信心、空间或依然有限。

日本央行按兵不动导致收益率曲线整体上移

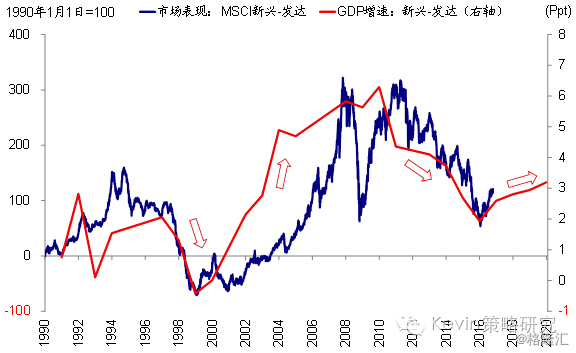

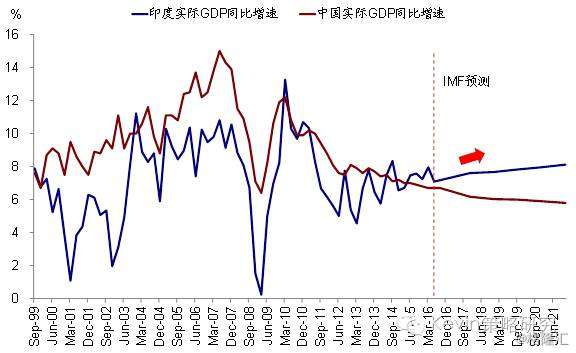

4)新兴“变”。市场对于新兴市场的预期和其自身基本面都在发生一些边际变化,未来资金回流下可能仍有空间。但相比2016年的普涨,或再度转为分化。看好增长和改革型的印度、印尼、及中国市场。

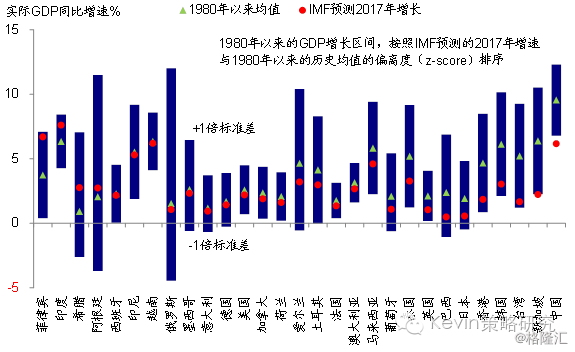

据IMF预测,全球主要经济体中,菲律宾、印度、阿根廷、西班牙和印尼2017年增速较为强劲

CopyRight @ 2002--2014 北京昱成投资管理有限公司 京ICP备16010010号-1