2015-11-13 来源:中国资本联盟

较登陆A 股及H股而言,企业挂牌新三板门具有门槛较较低、程序较简、反馈速度快、核准率高、成本低等优点。国内众多已经搭建红筹架构拟赴境外上市的企业,鉴于新三板的上述优点,纷纷转向新三板市场,如中搜网络(430339)、天涯社区(833359)等。本文选取天涯社区为例,对新三板红筹回归中所涉法律问题予以分析。

2015年7月31日,天涯社区取得了全国中小企业股份转让系统有限责任公司(以下简称“股转系统”)下发的《关于同意天涯社区网络科技股份有限公司股票在全国中小企业股份转让系统挂牌的函》(股转系统函[2015]4928号),成为一家在非上市公众公司。下面从天涯社区的红筹架构搭建过程、拆除过程及所涉法律问题分别进行分析。

一、天涯社区红筹架构的搭建

根据天涯社区在股转系统所披露的申请挂牌法律意见书及补充法律意见书(http://file.neeq.com.cn/upload/disclosure/2015/2015-07-31/1438331666_918343.pdf,http://file.neeq.com.cn/upload/disclosure/2015/2015-07-31/1438331662_395626.pdf),天涯社区的红筹架构搭建过程如下:

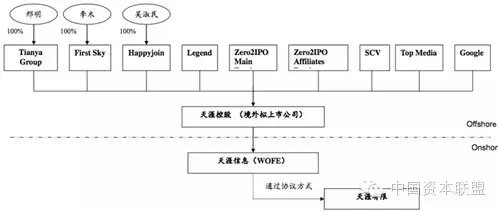

1、设立境外拟上市主体天涯控股

2005 年 12 月 21 日,天涯控股在开曼群岛注册成立,股东为邢明持股 100%的 Tianya Group、李木持股 100%的 First Sky 及吴淑民持股 100%的 Happy join。

2、天涯控股引入私募投资人

天涯控股于 2007 年引进私募投资人 Legend、Zero2IPO Main Fund、Zero2IPO Affiliates Fund、SCV、Top Media 和 Google。

3、设立境内外商独资企业天涯信息

天涯控股于 2007 年 2 月 15 日在中国境内成立外商独资有限责任公司天涯信息。

4、建立协议控制模式

2007 年 3 月,天涯控股、Tianya Group、 First Sky、Happyjoin、Legend、Zero2IPO Main Fund、Zero2IPO Affiliates Fund、SCV、 Top Media、Google 与天涯有限等主体共同签署了《SHARE SUBSCRIPTION AGREEMENT》(下称“股份认购协议”)和《MENBERS AGREEMENT》(下称“股东协议”),协议约定天涯控股及其国内子公司、天涯有限的股东应确保天涯控股股东能在形式上和实质上通过天涯控股及其国内子公司控制天涯有限。

2007 年 4 月,天涯信息与天涯有限及其股东分别或共同签订了包括《独家技术咨询与培训协议》、《独家技术支持与技术服务协议》、《购股权协议》、《股权质押协议》、《授权委托书》在内的控制协议。

至此,天涯控股的红筹架构如如下图所示:

二、天涯社区红筹结构的拆除过程

根据天涯社区在股转系统所披露的挂牌法律意见书及补充法律意见书,天涯社区红筹架构拆除过程如下:

(一)回购Google所持天涯社区的股份

2010 年6月 21 日,天涯控股董事会、股东会作出决议,同意天涯控股以 290 万美元的价格回购 Google 持有的天涯控股 100 万股股份,同意天涯控股签署相应回购协议、股东协议修正案等交易文件,Google 不再享有相应股东权利,且天涯控股董事将相应改选。

同日,天涯控股与 Google 签署《SHARE REPURCHASE AGREEMENT》,天涯控股以 290 万美元的价格回购 Google 持有的天涯控股 100 万股股份(每股面值 0.001 美元,Google 认购价格为每股 1 美元)。同日,天涯控股各股东签署了股东协议第一次修正案。

(二)终止控制协议

2011 年 1 月 20 日,天涯控股董事会作出决议,同意解除、终止天涯有限在股东协议、股份认购协议项下的一切义务、责任以达到天涯有限中国境内上市的目的,同意相应修改股东协议和股份认购协议。

2011 年 1 月 20 日,天涯控股与其各股东签署股份认购协议第一次修正案和股东协议第二次修正案,终止天涯有限在股份认购协议和股东协议项下的一切义务、责任,天涯有限不再隶属于天涯控股。

2011 年 1 月 20 日,天涯信息与天涯有限、君达创投、君联创投、李木、吴淑 民、徐豪、倪正东、邢明签署《协议终止合同》,确认天涯信息、天涯有限及天涯有限股东于 2007 年 4 月 25 日分别或共同签署了《独家技术支持与技术服务协议》、《独家技术咨询与培训协议》、《购股权协议》、《股权质押协议》、《授权委托书》(以下统称“控制协议);且控制协议签署后,天涯信息并未向天涯有限提供控制协议中约定的相关服务,而天涯有限也不存在向天涯信息支付控制协议项下服务费用的义务;约定控制协议于《协议终止合同》签署之日正式终止,控制协议终止后各方将不再受控制协议的约束,任何一方不再享有控制协议项下任何权利和承担任何义务,任何一方均不得向其他方主张控制协议项下的任何权利或要求其他方履行控制协议项下的任何义务;控制协议签署后所产生的任何权利、义务和责任在《协议终止合同》签署之日正式终止并失去效力,任何一方在《协议终止合同》签署后均不得以控制协议的任何条款为由向其他方主张权利;在控制协议终止后,任何一方不会以任何其他一方或各方违反控制协议项下的任何条款为理由对该方提起任何指控或起诉,或要求该方承担任何损失赔偿责任。

(三)境内增资

2010 年 12 月,天涯有限增资至 5,000 万元,澜讯科信、顾光、王美华、覃业洪、孙巍、严宏、李向园、倪正东、江伟强、詹颖珏、肖旭以及达维投资认缴新增注册资本 1,915.704 万元,老股东邢明、李木、吴淑民和君联创投认缴新增注册资本 1,084.296 万元。根据天涯社区的说明,在本次增资中,君联创业、倪正东、江伟强为天涯控股其他投资者股东在境内选定的投资人。

根据天涯社区的承诺,天涯控股的股东 Legend 为君联创业的关联方,Zero2IPO Main Fund、Zero2IPO Affiliates Fund、SCV 为倪正东的关联方,Top Media 为江伟强的关联方。

根据君联创投、倪正东、江伟强、Legend、Zero2IPO Main Fund、Zero2IPO Affiliates Fund、SCV及Top Media分别出具的承诺,君联创投、倪正东及江伟强分别以其合法自有资金认购公司的注册资本,系其真实出资;不存在为任何第三人委托持股、代持股的情形;与任何第三人就其所持有的公司股份不存在任何权属争议及潜在纠纷。

(四)控制协议的执行情况

1、关于《独家技术咨询与培训协议》、《独家技术支持与技术服务协议》,天涯信息并未向天涯有限提供上述协议约定的相关服务,天涯有限也不存在向天涯信息支付服务费用的义务,天涯有限亦未曾向天涯信息支付过服务费用。

2、关于《购股权协议》,天涯信息或其指定的第三方未受让过公司的股份。

3、关于《股权质押协议》,股权出质未到工商行政管理部门办理质押登记。

4、关于《授权委托书》,《授权委托书》并未实际履行。

(五)相关主体的注销情况,境外主体是否持有天涯社区的资产

公司实际控制人邢明已经开始着手注销相关主体,进展如下:

1、2015年3月11日,天涯信息执行董事作出执行董事决议,天涯信息组成清算委员会。

2、实际控制人邢明承诺,解散或促使相关主体解散天涯控股、Tianya Group以及天涯信息,并按照管辖地的相关规定办理相应的注销登记手续。根据天涯社区的说明并经核查,天涯控股等境外主体未持有公司的资产。

至此,天涯控股红筹架构已解散,天涯信息正在办理清算注销手续;根据天涯社区的说明与承诺,天涯控股也将在天涯信息注销完毕后启动注销程序。

三、关于红筹架构拆除的法律分析

红筹架构的拆除采取的动作主要包括“回购”、“股权转让或增资”、“解除”及“注销”等步骤。其中,最关键的步骤有两个:一是海外部分收购老股,注销公司;二是国内部分通过增资或者股权转让的方式梳理新的股权结构。下面以天涯社区就几个细节问题予以分析。

(一)红筹回归解释

根据《全国中小企业股份转让系统业务规则(试行)》 之规定,企业挂牌新三板需要符合的六个条件之一为 “股权明晰, 股票发行和转让行为合法合规” ,同时,成为公众公司要求企业如实披露各项信息。对红筹回归企业而言,更应本着事实求是的精神,如实且详细披露红筹回归事宜。其中,应包括以下要点:

1、公司红筹架构的形成过程;

2、公司红筹架构的拆除过程;

3、公司拆除红筹架构的原因:国内证券市场完善、健全、政策鼓励、企业国内市场发展需要等等。

(二)境外架构是否需要拆除

红筹回归过程中,境外架构拆除与否的优缺点,分析如下:

1、挂牌前信息披露

如拆除红筹架构,则将降低企业挂牌的披露难度;如保留红筹架构,则就境外企业,需境外律师发表转向意见,势必增加工作量及挂牌费用,同时,亦难以保证披露信息的真实性、准确性和完整性。

2、挂牌后企业的监管

如拆除红筹架构,则将企业的股东完全纳入监管和披露范围之内。而如果保留红筹架构,则难以监管境外主体股权的间接转让及其它以股权为实质对象的权利变动,更难以掌控其合法性。

综上所述,如果是由港澳人士或外籍人士投资设立的特殊目的公司,在充分披露的前提下可以保留;如果实际控制人是境内企业或大陆自然人,则为境外间接上市目的设立的特殊目的公司架构应该取消,和建立时相比逆操作,将相应权益转回境内,满足条件的可以视为实际控制人没有发生变更。

另外,拟上市公司的实际控制人虽为境内公民或法人,但如果提供了充分证据证明资金来源为境外资金,即其在香港等地公司以通过境外融资或境外经营自然形成的境外资金对境内拟上市公司投资形成控股(即不存在返程投资问题),可能也可以免于清理特殊目的公司。拟上市的直接控股权应该转回境内。

(三)外汇管理

企业应该严格依据75号文向国家外汇管理局省级分局申请(补)办理境外投资外汇登记手续,并由国家外汇管理局省级分局在申请人提交的《境内居民个人境外投资外汇登记表》加盖资本项目外汇核准章。

(四)税务问题

搭建和解除红筹架构中,税务问题比较复杂,不可忽视,是资本运作应税行为和跨境应税行为的结合,因此简要分析如下:

1、实际控制人在重组过程中的所得税风险。比如外资收购国内企业时应按照该企业经评估后的净资产收购,此时该企业的原始股东面可能临缴纳巨额个人所得税;再比如非居民企业通过境外控股公司间接转让境内企业股权,根据《关于加强非居民企业股权转让所得企业所得税管理》(国税函2009)698号的反避税规定相关规定,此类股权转让中非居民企业将面临5%-10%左右的预提所得税。彻底规避此类纳税义务的方法之一是根据《关于境外注册中资控股企业依据实际管理机构标准认定为居民企业有关问题的通知》的规定认定相关企业为居民企业,但是如此认定(即使能成功)又涉及可能导致该公司就境内外收入对中国政府承担纳税义务问题。另外,一系列关联交易的定价有失公允问题也存在被税务机关纳税调整的潜在风险。

2、取消红筹架构可能导致企业性质的变更,从外商投资企业回归为内资企业,从而引发补税的风险(如外商投资企业两免三减优惠政策)。

3、返程投资导致的所谓“假外资”是否可以享受外资企业税收优惠问题。此问题基本已有结论:只要依法办理税务登记取得主管税务机关认可,即使是“假外资”,仍然可以享受税收优惠。

(五)回购

由于红筹上市之前一般都要进行一轮或者几轮私募,因此,在还原之时首先要回购私募所持有的BVI公司的股权;作为对投资者的补偿,一般情况下国内拟挂牌主体会在挂牌之前允许投资者定向增发。现有成功案例说明定向增发不构成新三板挂牌的政策障碍。

根据天涯社区目前披露的信息,投资者Legend、Zero2IPO Main Fund、Zero2IPO Affiliates Fund、SCV及Top Media退出,君联创投、倪正东、江伟强作为上述投资人的关联方成为了天涯社区的股东。(根据天涯社区的承诺,天涯控股的股东 Legend 为君联创业的关联方,Zero2IPO Main Fund、Zero2IPO Affiliates Fund、SCV 为倪正东的关联方,Top Media 为江伟强的关联方。)

(六)注销境外架构

红筹架构拆除后,境外上市主体也相应开始开展注销工作,该工作并非必须在申报材料之前完成,只要已经开始注销即可,注销后应取得公司注册地政府机构的官方证明。在境内设立外商独资企业(包括合同控制模式)也应该注销,还需要签署一系列的终止协议。

根据天涯社区披露的信息,2015年3月11日,天涯信息组成清算委员会。截至申报材料提交之时,天涯信息正在办理清算注销手续,根据天涯社区的说明与承诺,天涯控股也将在天涯信息注销完毕后启动注销程序。

(七)承诺

股转系统审核申报材料将重点审查拟挂牌企业的股权是否清晰,是否存在现存或潜在纠纷。需要企业股东及实际控制人出具相关承诺。

根据天涯社区披露的信息,“公司股东及实际控制人出具《关于红筹结构设立和解除的承诺函》,承诺在上述境外特殊目的公司和返程投资架构的设立及解除过程中涉及的股权转让等全部事项均符合当地法律规定,股权转让手续已全部办理完毕,不存在潜在的纠纷和争议,如果因此导致企业利益遭受损失,该等损失由其承担。”

干货攻略:红筹返A股模式

理论上,红筹架构下的境外公司是为了境外上市目的设立的“特殊目的公司”。若计划在A股上市而放弃境外红筹上市,那么这些公司存在的目的就消失。在实践中,红筹返A股的模式主要有以下几种:

境外股权全部转回境内根据红筹架构设立时的模式不同,可以分为“废除控制协议”和“境外股权转让给境内”两种方式:

(一) 废除控制协议

263网络和启明星辰在红筹搭建过程中采用了VIE/新浪模式,所以在拆除过程中,采取了和红筹搭建相反的程序。

263网络红筹架构:

境内自然人通过其设立的BVI公司和开曼公司(SPV)在境内设立WFOE,然后WFOE以新浪模式协议控制263网络(最终的发行人)。

红筹架构调整:

终止境内WFOE和263网络交易安排,废除一整套控制协议;对发行人(境内公司)的股权结构进行调整,由实际控制人持股,还原真实股权构成。先调整境外公司SPV股权结构,回购境外投资者持有的股权,并将其股权转让给实际控制人控制的其他公司,最后对境外SPV公司进行处置。证监会在反馈意见中特别问到“发行人股东放弃海外上市计划后境外投资主体的清理情况”,公司的答复是特殊目的公司均已注销或者因未缴纳年费而自动终止。

启明星辰红筹架构:

在开曼成立境外上市主体开曼公司唯圣控股(,境外人士(系境内实际控制人的亲属)在海外设立BVI公司,BVI公司控股唯圣控股。唯圣控股在境内设立WFOE,WFOE以VIE或新浪模式协议控制境内企业启明星辰。

红筹架构调整

证明一整套控制协议未实际履行;境外公司回购境外投资机构持有的股权;调整境内发行人的股权结构,引入境外投资机构和公司高管,使境内发行人的股权比例安排与境外SPV一致。向第三方出售开曼公司和WFOE,注销BVI公司。

(二) 境外股权转让

华平股份红筹架构:

境内自然人在境外设立SPV(BVI公司),由SPV通过向第三方借款并购境内企业100%股权,境内企业变更为WFOE,境内自然人通过SPV间接控制境内企业WFOE。

红筹架构调整:

SPV直接将境内企业WFOE的全部股权转让给各境内自然人,境内企业由WFOE变更为内资企业;而境内自然人将SPV的全部股权由于借款协议解除而转让给无关联的境外人士。值得注意的是,上述红筹架构调整在10号文之前已经完成。

嘉寓股份红筹架构:

境内自然人田家玉通过持有香港嘉寓(境外公司)的控股股权控制嘉寓集团(最终的发行人)。

红筹架构调整:

香港嘉寓将所持的嘉寓集团股份转让给建银国际(境内公司)、新新资产(境内公司)及境内自然人覃天翔,其中新新资产与香港嘉寓的实际控制人同为田家玉。转让后,新新资产为嘉寓集团控股股东

控制权回归境内,境外股权转让给另一境外SPV日海通讯

红筹架构:

境内自然人通过BVI与境外VC合资成立CaymanSPV,由Cayman SPV与境内企业(由该等境内自然人及发行人高管持股)合资成立JV(最终的发行人),再由JV收购该等自然人在境内的主要资产。整个红筹架构的搭建在75号文之前完成。

红筹架构调整:

剥离Cayman SPV及其上面的SPV等境外架构,由Cayman SPV将持有的JV股权直接转让给境内自然人在境内设立或控股的企业和境外VC的香港子公司,使发行人保持JV的法律性质(但外资比例由红筹架构调整前的大于25%变为低于25%),使发行人的实际控制人不变,控股权回到境内,使境内SPV和开曼公司等离岸公司(未注销)脱离上市主体。

得利斯红筹架构:

境内自然人通过BVI公司控股的香港公司与其控股的境内企业合资成立JV(最终的发行人),再由新加坡上市壳公司(拟在新加坡上市)受让香港公司和境内企业持有的JV的全部股权,JV变成WFOE。整个红筹架构的搭建在75号文之前完成。

红筹架构调整:

由新加坡上市壳公司将WFOE全部股权转让给境内自然人设立的境外SPV,再由SPV分次将所持部分WFOE股权转让给境内自然人控制的境内企业,使发行人回复到海外上市前的JV的法律性质,使JV的控制权回到境内。最后注销新加坡上市壳公司。

控制权回归境内,境外SPV作为发行人的股东之一而保留

嘉麟杰红筹架构:

境内自然人黄伟国通过持有香港嘉乐(境外公司)的控股股权控制嘉麟杰(境内公司)

红筹架构调整:

香港嘉乐将所持的大部分嘉麟杰股份转让给国骏投资,国骏投资为实际控制人黄伟国设立的一人有限责任公司。转让后,控股权落地,香港嘉乐依然持有嘉麟杰10.02%的股份。

誉衡药业红筹架构:

境内自然人为海外上市在BVI设立誉衡国际(SPV),通过境内企业(最终的发行人)多次股权转让,誉衡国际持有境内企业的100%的股权,使其成为WFOE。

红筹架构调整:

誉衡国际(SPV)先后向境内、外企业和机构分次转让所持发行人股权,使发行人从WFOE变更为JV,并最终使发行人控股权回到境内公司,但誉衡国际(SPV)

仍然保留,并作为发行人的股东之一,持有发行人28%股权。

向日葵红筹架构:

境内自然人吴建龙通过BVI公司、开曼公司控股的香港公司在境内独资设立一家WFOE,后由WFOE以增资扩股方式引入多家境内投资机构后,境内自然人通过境外SPV间接控制发行人70%的股权。

红筹架构调整:

剥离开曼公司和BVI公司等境外主体(未注销),由开曼公司将香港公司的全部股权转让给境内自然人吴建龙;再由香港公司向境内自然人吴建龙转让45%的股权,使发行人控股权回到境内。香港公司作为发行人的股东之一保留25%的股权,最终实际控制人吴建龙直接和间接持有发行人71%的股权。

类似项目还有汉得信息、尤夫股份、星期六等。

境外公司作为境内发行人的控股股东而保留

在下面两个案例中,由于发行人的实际控制人具有香港居民身份,所以其在香港设立的SPV公司得以保留并以发行人控股股东的方式而存在。

信立泰红筹架构:

境内自然人叶澄海、廖清清夫妇(均有香港永久居民身份)设立香港美洲贸易公司(SPV)与香港信立泰(另一SPV),叶澄海、廖清清各持有香港美洲贸易公司50%股权,叶澄海和香港美洲贸易各持有香港信立泰的50%股权。香港信立泰与深圳华泰康(境内公司)共同出资设立JV(境内发行人),香港信立泰持有JV 90%的股权。

红筹架构调整:

香港信立泰通过向JV增资,最终持有发行人95.55%的股份;JV的另一境内股东深圳华泰康将其股权转让给另外两个境内公司,一个是实际控制人叶澄海的亲戚控股,一个为股权激励而设立的境内公司。

世联地产红筹架构:

实际控制人陈劲松和佟捷夫妇(均有香港永久居民身份)设立海外投资公司(SPV),海外投资公司在香港设立另一SPV世联兴业,世联中国(香港公司,拟在香港上市)通过配股的方式使世联兴业成为世联中国的控股股东,而世联兴业的实际控制人通过世联中国在世联地产(发行人)中的控股地位来实现对世联地产的控制

红筹架构的调整:

世联兴业(SPV)将持有世联中国的股份转给实际控制人陈劲松。实际控制人通过世联中国控制世联地产。世联兴业和另一SPV海外投资公司注销。

在补充法律意见中,发行人律师对于发行人股权设置的原因做出了解释:(1)实际控制人陈劲松在1991年获得香港身份,1993年在香港收购世联置业(世联中国前身),世联置业在1993年在深圳设立世联咨询(后来的发行人);(2)世联中国拟在香港上市,在2000年参照当时香港拟上市公司惯例,设立海外投资公司和世联兴业,后最终未在香港上市,但世联中国的股权架构一直稳定延续至今;(3)实际控制人通过世联中国持有发行人股权,考虑随着国内业务的发展,为建立稳定的管理团队,需要在世联中国的股权层面上引入公司的管理层,吸引优秀的管理人才。

<<返回列表页CopyRight @ 2002--2014 北京昱成投资管理有限公司 京ICP备16010010号-1